- 9

- 7

- ♥ 收藏

- A大中小

大家会发现,我们聊市场的时候,十次有八次,可能都是从聊ETF入手,没办法,ETF的价格实时变动,能最及时地反映市场的热点,而且有折溢价、有成交额、有资金进出等公开信息,是天然的新闻和话题的源泉。

今天看到一篇很不错的演讲,是华夏理财董事长年初在论坛上分享的,《指数化投资正当时》,主要讲了两个事,一是理财怎么投资指数,包括权益、黄金和债券指数;二是理财怎么自己做指数,比如自己参与指数编制和产品发行,比如借公募的ETF发场外的联接类理财,还提到了ETP,也就是指数型理财产品,在交易所直接上市的可能性。

其实,我们在《2025金融行业的十大猜想》里,就提到过两块大家可能容易忽略的业务板块:

“1、理财子公司,预计开始涉足指数业务; 2、债券指数预计迎来进一步的大发展,在前期的利率债指数基础上,预计信用债指数迎来爆发期,包括特定区域的信用债指数。”

第一条,华夏理财的董事长算是帮忙展开阐释了;

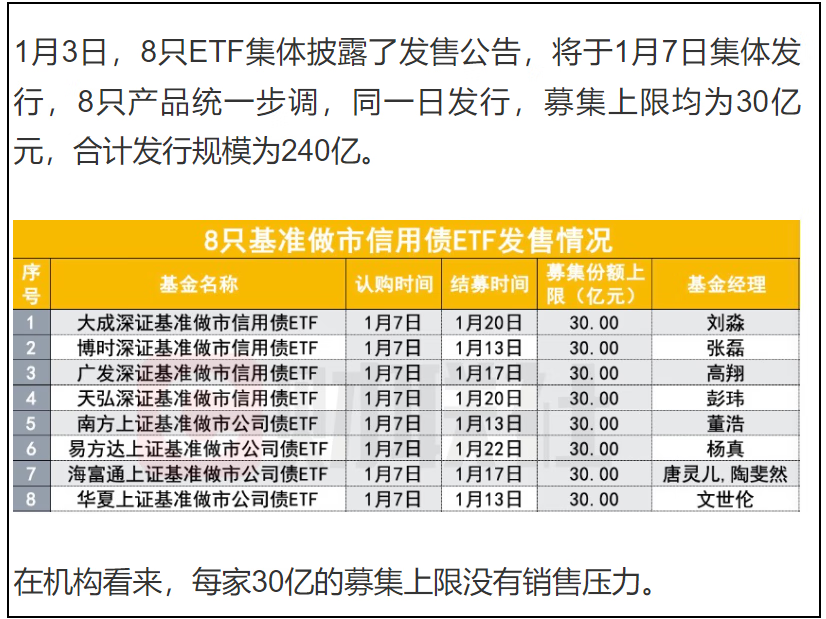

第二条,是这两天基金圈和销售渠道中,最热门的产品——基准做市信用债ETF。

因为产品本周开始已经在各个渠道发了,下图是财联社的新闻,所以后台来问这个产品的,非常多,其中,问的最多的是:

“基准做市是个啥?”

我先说一下个人的结论,我认为,这批基准做市信用债ETF,将是中国债券ETF,乃至中国债券史上,里程碑式的事件,理由有两个:

第一,这是债券ETF历史上,首次采取和股票ETF类似的,同批多家获批产品,进行统一部署,赛马式竞争的模式;

第二,这是债券ETF历史上,首次通过搭建基础设施建设(场内信用债做市制度),完善产品端竞争力的模式,具有明确的顶层设计。

为了回答清楚什么是基准做市,并且把产品底层的逻辑给大家梳理清楚,我正好从渠道处,拿到了天弘的渠道端营销材料,借用其产品159398,回答一下几个问题。

......

问题1、什么是基准做市?

这个名字很拗口对吧?我也觉得,所以通过一个例子,详细解释一下,毕竟这是这个产品的精华之所在,也是相对于其他信用债ETF的核心优势。

比如,一个内蒙古通辽市的男孩子,一个广东省顺德市的女孩子,都想找对象,从上帝视角来看,两人三观匹配,简直是天作之合,唯一的问题是,两人根本就不认识啊。

这时候,有这么个相亲机构,同时获取了男孩和女孩的所有信息,一个想娶,一个想嫁,非常match,就撮合他们在一起,结果非常完美。

那么,所谓的债券做市商,英文叫market maker,也就是make the market working,让市场运转起来,你也可以把相亲机构,称为marriage maker,姻缘做市商。

债券做市商,类似媒人,撮合债券买方和卖方的需求——因为相对股票而言,场内的债券交易,具有参与的投资者人数少、单笔金额大、买卖不活跃等问题,所以做市商的作用就很明显,就好像你要撮合一对隔壁村的人是很容易的,说不定两人自己就在集市碰上了,看对眼了,但是要撮合通辽和顺德的男女方,难度就大一点,必须有媒人帮忙。

好了,回到正题。

2023年2月的时候,沪深两个交易所,同时开展了“基准做市业务”,英文叫“benchmark market making”,我觉得,如果翻译成“基本品种做市业务”,会更直观好理解一点。

这个基准做市业务,又分为两个part。

一是做市商,一共有11家券商成为交易所的首批做市商。

二是底层的债券,叫“基准做市债券清单”,都是评级AAA、存续债券规模15亿以上或存续规模10亿以上的科创债、绿债、民营企业公司债,或者剩余期限大于3个月的交易所公募公司债。

然后这些做市券商,每家都需要从“基准做市债券清单”里,认领5只国债、政金债,10只信用债,进行做市,履行“主做市商”的义务。

好了,看到这里,我们就能对这个“基准做市信用债ETF”里的名字,做个解释了。

就是说,这个ETF挂钩的指数,对应的底层的所有债券,都是在这个“基准做市债券清单”中的,债券本身的评级就比较高、存续规模比较大,而且都“各有各妈”,有相应的券商来做市,提供流动性,所以算是交易所里,评级和流动性最好的一批信用债。

这是非常重要的一个基础设施建设,反过来想象一下,假如一家机构想场内申购/赎回这个信用债ETF,但是发现底层债券流动性很差,根本买不到或者卖不掉债券,那就死循环了。

问题2、为什么是8个产品,分别在深证和上证?

上面表格里的产品,有四个深证的,四个上证的。

因为,交易所信用债要上市,和股票一样,都要选一个交易所,要么是深交所,要么是上交所。

以天弘的深证基准做市信用债为例,挂钩的是深证基准做市信用债指数,底层当然都是深交所上市的债券。

实际上,这些底层信用债,主要都是央国企,特别是粤港澳大湾区的央国企。

问题3、对个人投资者而言,意味着什么?

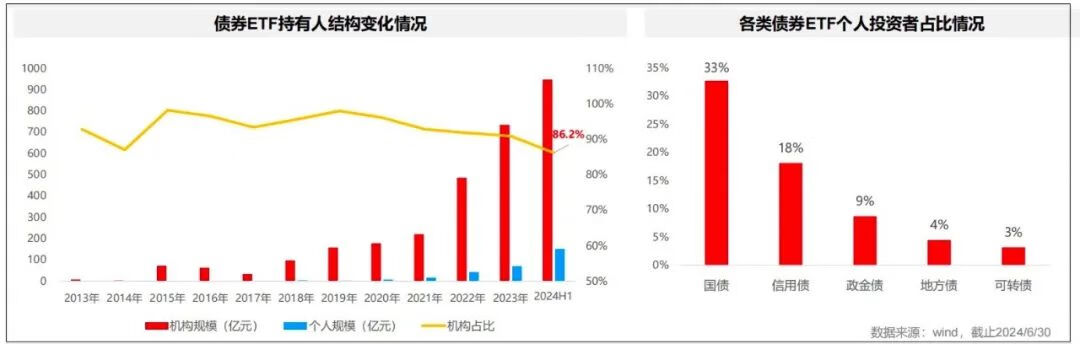

在2022年发的《公募基金高质量发展十六条》里,就明确提到,“稳妥发展固收类产品,支持个人零售型债券产品发展”,现在,场外的债基发展很迅猛,但是也要看到,一方面,个人投资者在场内直接买卖债券风险很高,且筛选难度也很大,另一方面,场内的债券ETF产品中,个人投资者的比例还是比较低的,特别是信用类的产品,下图,但个人投资者对于T+0交易等,是有明确需求的。

目前,全市场信用债的ETF只有3只,极度稀缺,所以不管是从监管的视角,还是个人投资者的实际需要,都需要增加供给,特别是增加像天弘这种,一批爱卷的固收大厂进来。

另外,与其他的信用债ETF相比,我们上面提到过,基准做市信用债的底层债券,流动性好、又有做市商定向做市,所以流动性更好、风险相对更低。

问题4、对机构投资者而言,意味着什么?

机构其实都清楚,场内信用债ETF的优势在哪里。

不受单一投资者50%的比例限制,单家想买多少买多少。

可以T+0,做日间波段。

可以做期限套利和基差交易。

对银行自营而言,因为指数类产品底仓是透明的,可以直接穿透,更好地应对新资本管理办法的要求。

我看了天弘合同,理论上是可以每月分红的。

等等。

问题5、收益维度。

2024年涨幅5.24%、最大回撤0.42%。对比情况直接看图吧,我看了一下,最大回撤应该是除短融以外,所有场内信用债指数中,最小的,和底层债券的央国企占比高,应该有关系。

......

最后,要说的是,整体来看,我个人非常看好场内信用债ETF的发展,包括看完大家应该也清楚了,这个基准做市制度,实际对信用债ETF而言,是至关重要的基础设施建设。

#债基朋友圈##晒抱蛋收益# #海外投资俱乐部# #小作文扰乱市场,证监会紧急辟谣!# #1月你有哪些操作计划?# #腾讯、宁德时代回应被列入美国防部名单# #英伟达股价创新高后闪崩,缘何暴跌?# #美联储暗示暂停降息!如何应对?#

$表韭全球资产配置$$表韭量化指增精选$ $表韭纯纯的债$

$天弘中债3-5年政策性金融债指数发起C(OTCFUND|020777)$ $天弘弘利债券E(OTCFUND|021043)$ $天弘优利短债发起C(OTCFUND|014925)$