- 1

- 评论

- ♥ 收藏

- A大中小

上周A股市场大幅上涨。春节后流动性环境边际改善,灵活性交易型资金回补,市场交投活跃度上升。

从具体方向来看,受益风险偏好提升,产业催化密集的科技成长方向表现较优,DeepSeek全球下载量爆发式提升,催化计算机、传媒等AI应用方向表现,智能驾驶、人形机器人等热点主题表现同样较优。

分板块来看,社会服务、传媒、计算机板块表现靠前,家用电器、银行、公用事业板块表现靠后。一起看看还有哪些板块值得关注?

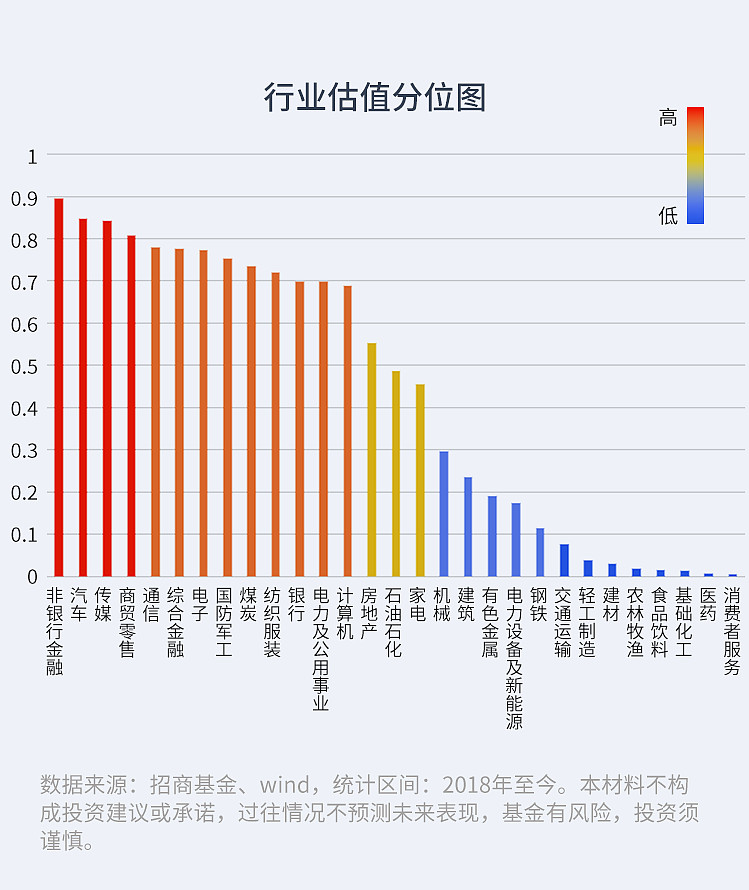

根据行业估值分位模型排名,本周排名前三为:建筑、石油石化、钢铁;

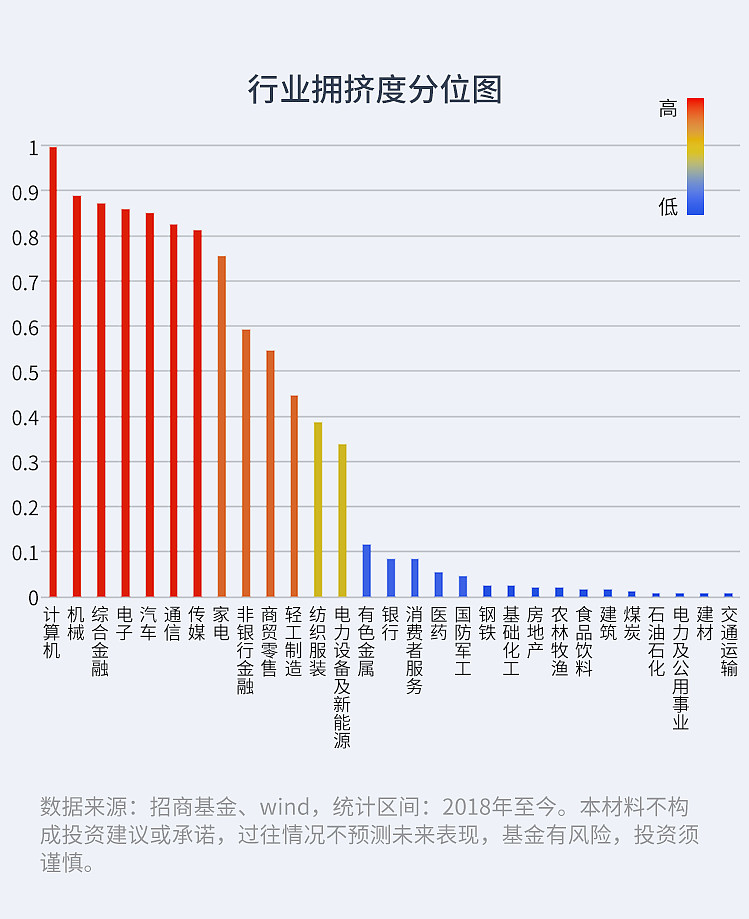

根据行业拥挤度分位模型排名,本周排名前三为:计算机、机械、电子。

招小乐说行业,使用分析工具跟踪行业变化,做更有效的投资!每周更新行业涨跌情况,分析行业估值以及行业拥挤度,为您解读行业机会与风险!

一、行业涨跌榜

上周涨跌情况

涨幅居前:计算机(13.47%)传媒(7.21%)汽车(6.93%)

跌幅居前:银行(-1.92%)煤炭(-0.86%)建筑材料(-0.30%)

(数据来源:Wind,申万一级行业(A股),数据截至2025年2月7日。)

今年涨跌情况

涨幅居前:计算机(11.01%)有色金属(8.12%)汽车(7.82%)

跌幅居前:煤炭(-7.44%)食品饮料(-6.93%)商贸零售(-6.47%)

(数据来源:Wind,申万一级行业(A股),数据截至2025年2月7日。)

二、行业估值分析

(行业估值分位:综合PE(市盈率)、PB(市净率)等估值指标,当前估值处于近5年平均估值分位值)

根据招财乐投顾行业估值分位统计,所有行业的估值水平均处于近五年历史90分位以下。交通运输、食品饮料等8个行业估值处于近五年10分位以下。

三、行业拥挤度分析

(行业拥挤度分位:当前板块成交金额占市场总成交金额的分位)

根据招财乐投顾行业拥挤度分位统计,仅计算机的行业拥挤度达到历史90分位以上;消费者服务、银行等15个板块的交易拥挤度均位于近五年10分位以下。

四、投顾解读行业机会

01『机会点分析』

红利:节前指数企稳,节后在科技板块的催化下,成长板块涨幅领先,成交量有所放大,但市场仍以存量博弈为主。红利板块资金呈现跷跷板式流出,随着近期科技板块大幅上涨,红利板块后续可能具备底部反弹和补涨的空间。

通信:国内外科技板块,尤其是AI应用领域的投资热度持续升温,龙头公司在资本开支和AI应用方面的投入依然活跃。往未来看,通信算力和硬件板块的市场空间较大,估值合理且有成长性,通信板块仍具有中长期配置的布局机会。

02『风险点分析』

光伏:新能源强制配储要求的取消对储能和光伏行业造成冲击,加剧了板块的调整压力。此外,非水电可再生能源电力消纳责任权重完成情况确定,电价机制改为竞价形成,对行业形成利空影响,短期内光伏板块或面临较大的下行风险。

展望未来,短期流动性环境边际改善,海外扰动相对有限,市场仍处于布局时间窗口,投资可考虑关注具备产业趋势的科技成长方向:AI应用、机器人、自动驾驶、低空经济等。

如果觉得行业轮动太难把握,也可以把难题交给投顾!招商行业掘金组合全市场精选具备业绩弹性的高权益基金,动态布局景气行业,为您灵活把握行业轮动机会!

#黄金再创历史新高 你怎么看?##高盛德银齐唱多A股,你怎么看?#

$招商中证白酒指数(LOF)C(OTCFUND|012414)$

$招商国证生物医药指数(LOF)C(OTCFUND|012417)$

风险提示:基金有风险,投资须谨慎。本材料不构成投资建议或承诺,过往情况不预测未来收益及表现。招商行业掘金风险等级为R3-中风险适合风险识别能力和承受能力为(稳健型C3)及以上的投资者。

投顾组合策略的风险特征与单只基金产品的风险特征存在差异,投资者参与投资前,应认真阅读投顾服务相关法律文件,在全面了解投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的投顾组合策略,谨慎做出投资决策,独立承担投资风险。投资者应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定额定期投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。