- 3

- 评论

- ♥ 收藏

- A大中小

春节以来,黄金价格不断突破历史新高,让越来越多的投资者将目光投向这一资产品类。截至2025年2月10日收盘,COMEX黄金期货价格突破2900美元/盎司,年内累计涨幅已经超过11%。2月11日COMEX黄金最高探至2968美元/盎司水平。

事实上,黄金的强劲表现已经持续较长时间。很多投资者可能比较关心,接下来金价会如何变化?黄金还值得投资吗?

黄金为何持续升温

2024年,黄金在各类资产中“一骑绝尘”,国际金价40次刷新历史最高纪录,COMEX黄金大幅上涨超27%,国内金价也频创新高。2024年2月14日COMEX黄金从1996.4美元/盎司止跌反弹,一路强势反弹至10月末达到最高点2801.8美元/盎司,后续稳定在2600美元/盎司历史高位水平。

去年12月以来,金价又屡创新高,究其原因,主要受特朗普关税不确定性、央行购金、美债利率下行及财政赤字预期上行等因素影响。

全球避险情绪升温:当前,全球地缘政治局势依旧不稳定,中东地区紧张局势、俄乌冲突等地缘问题此起彼伏。再加上特朗普的关税政策,让全球经济形势充满了不确定性。在这种情况下,黄金作为传统的避险资产,自然受到了投资者的疯狂追捧,价格也随之水涨船高。

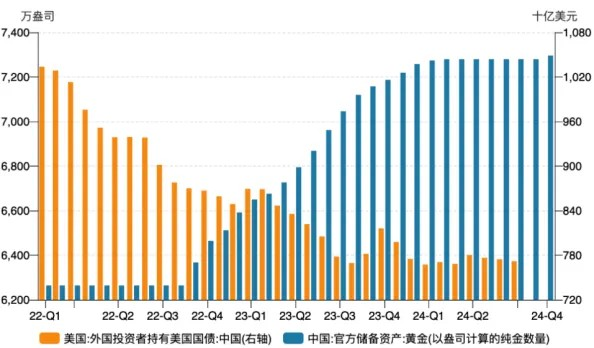

各国央行“疯狂囤金”:据世界黄金协会统计,各国央行已经连续三年购金量超过1000吨,2024年更是达到了1044.6吨。中国、波兰、印度等国都在大量买入黄金,这不仅增加了黄金的需求,也给市场传递了强烈的信心信号,进一步推动了金价上涨。

美联储降息预期助力:从2024年开始,美联储进入降息通道。虽然因为关税和高通胀隐患,导致降息预期有所降温,但基于目前美国经济与就业数据的表现及财政赤字状况来看,不排除超预期降息的可能。降息预期一出,实际利率下降,持有黄金的机会成本降低,黄金的性价比瞬间凸显,也会进一步推动金价攀升。

哪些因素在影响黄金的涨跌?一个基础定价框架的失效

回到基础的定价逻辑,黄金受到多种因素的影响,包括地缘政治、宏观经济、央行政策和投资情绪等。其中,美国实际利率与黄金价格的相关性较强。

黄金是无息资产,实际利率代表持有黄金的机会成本。一般情况下,实际利率水平升高时黄金持有成本升高,黄金会被部分抛售,从而导致价格下降;相反,当实际利率水平下降时黄金持有成本降低,黄金价格会上升。

这一特征在历史大部分时期表现得比较明显。回顾历史,20世纪80年代以来美联储共有七轮降息,降息周期开启后金价大多上涨。从涨跌上看,七次降息周期中仅有两次金价总体下跌,分别为1989.7-1992.9阶段和1995.7-1998.11阶段,主要原因或与1988年后央行大量抛售黄金储备有关。

表1:美联储历次降息后国际金价表现

数据来源:Wind

不过,近几年来,这个影响机制似乎失效了。美元实际利率不再是对黄金价格影响最大的因素,二者之间的负相关关系也不再明显,出现了二者同涨的情况。

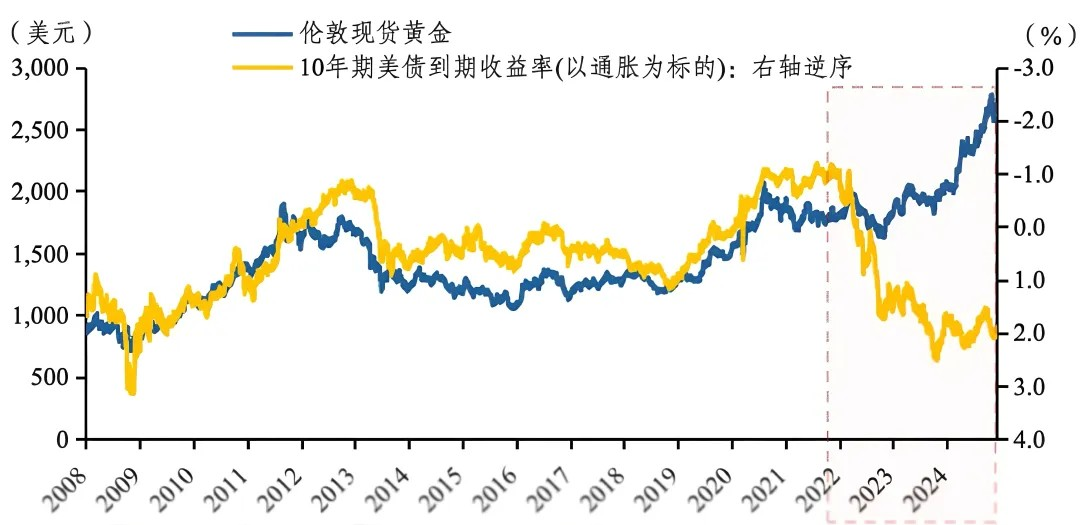

数据来源:Wind,2008年-2024年伦敦金价和美国实际利率(以通货膨胀保值债券TIPS为例),2022年后二者的负相关关系出现背离。

2022年后至2024年这段时期,黄金价格和美国实际利率之间的不仅不再表现为负相关,甚至出现实际利率上行、黄金价格也在上行的情况。2022年3月起,在全球遭遇疫情影响之下,美国通胀数据持续超出预期,美联储为抑制通胀持续加息七次,将联邦基金利率提升至自2008年金融危机以来的最高水平,直至2024年9月,美联储开始启动降息。在这两年半时间内,国际金价并没有因为利率水平大幅升高而出现下跌,反而在此轮加息周期内大幅上涨,伦敦金现涨幅超35%。

为何2022年以后美元实际利率对黄金价格的影响机制不再成立?实际上,美元实际利率对黄金定价的影响机制,有一个非常重要的前提假设,即美元是全球最重要的货币。而近几年来,美元在全球货币体系中的主导地位在下降,与此同时,其他因素对于金价的影响程度也在加强:2022年以后,俄乌冲突、中东冲突等国际地缘政治危机加剧,美国的债务规模在疫情后不断攀升、全球去美元化趋势日显,以及央行增持黄金加速等,这些因素都在推动黄金价格变化的过程中起到越来越重要的作用。

新的定价因素:地缘政治和供需关系

近几年来,地缘政治风险在金价变化过程中起到越来越重要的作用。在全球冲突加剧时期,投资人往往会转向避险资产黄金。除了俄乌冲突、中东冲突等因素之外,特朗普上台对全球政治、经济格局带来新的不确定性,特朗普主张对外加征关税、对内实施减税等政策,可能会导致美国财政赤字大幅增加,引发“二次通胀”。高通胀下黄金作为对冲资产,其价值会受到市场的重新评估和青睐。

地缘因素导致黄金需求的变化,也已经在数据中有所体现。近几年来,全球央行持续增加黄金储备。世界黄金协会数据显示,2024年全球黄金需求创历史新高,全年总需求达到创纪录的4974吨,同比增长1%;全球央行继续以惊人的速度囤积黄金,购金量已连续第三年超过1000吨,其中2024年第四季度购金量达到332.9吨,同比增长54%。在全球政治与经济格局重构的当下,黄金愈发获得各国央行储备资产的选择。

数据来源:Wind

未来黄金价格走势的展望

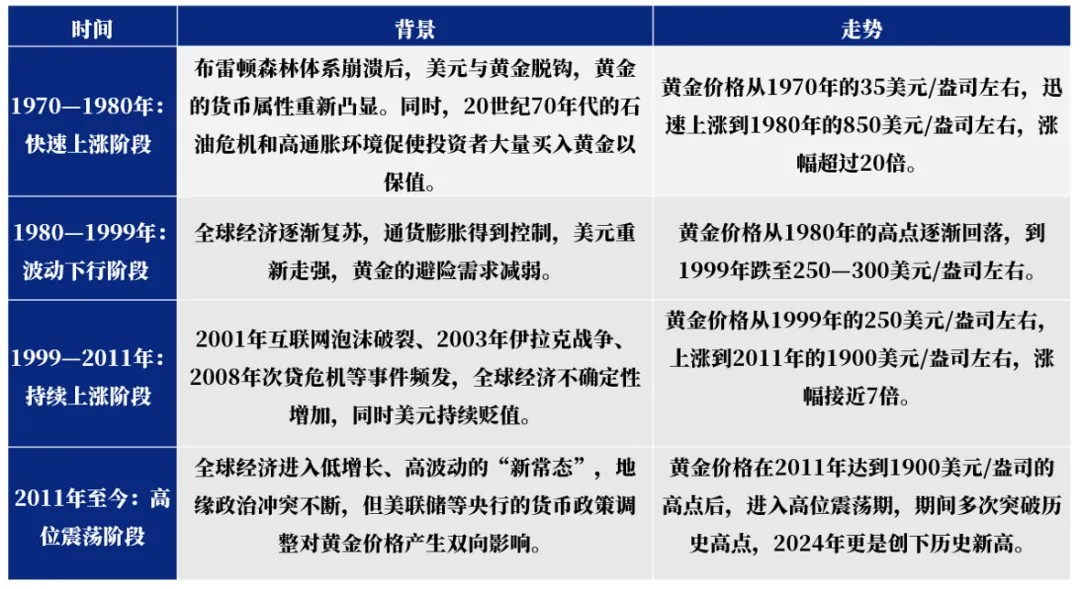

从历史上看,黄金价格的走势确实呈现出明显的周期性特征,通常表现为长时间的盘整或缓慢上涨,随后在特定时期出现快速、大幅的上涨。概括来看,可以分为以下几个关键阶段:

参考文献:温彬,李鑫. 金价长期走势的六个典型化事实[J]. 银行家,2024(7):92-100. DOI:10.3969/j.issn.1671-1238.2024.07.018.

本轮黄金牛市自2020年开始,展望未来,中长期金价上行或仍有支撑逻辑。

但也需要看到,一些风险因素也不容忽视。

央行暂停购金行为:央行购金是金价本轮驱动的主力,如果央行暂停购金,或对金价产生下行风险;

美国政府赤字:金价的核心驱动之一是2025年美国财政赤字较难快速缩减,但是如果美国能快速实现缩减财政支出从而减少赤字,那将对金价带来趋势性下行风险;

地缘冲突情况:如果俄乌冲突快速缓和,地缘政治冲突回落将使得避险资金从黄金市场流出,从而利空金价。

黄金可作为资产配置的压舱石

作为普通投资者,除了股票和债券等常规资产类型之外,适当地将黄金纳入资产配置组合中,可以降低整体风险,避免因单一资产的波动而导致财富大幅缩水。作为避险资产,黄金长期表现与多数大类资产保持低相关性,又很少受到商业周期的影响,因此可以作为资产配置的“压舱石”。

普通投资者可以通过哪些方式投资黄金?比较常见的有四种:实物黄金、“纸黄金”(个人凭证式黄金)、黄金股票、黄金期货、黄金基金。黄金基金是一种较为适合入门投资者投资于黄金的方式。黄金基金又包括黄金ETF、配置黄金资产的FOF等产品类型。

但投资者需要注意,黄金价格已经处于高位,波动可能会加大,投资者也要密切关注国际经济形势、地缘政治局势以及美联储政策的变化。这些因素都可能对金价产生重大影响。同时,要合理配置资产,不要把所有的“鸡蛋”都放在黄金这个“篮子”里。可以通过分散投资、设置止损线等方式,降低投资风险。

此外,单一资产的配置,总是存在更大的不确定性,今年开年以来,也可以看到资本市场呈现热点纷呈的状况。在政策驱动、市场风格切换及科技产业浪潮的共振下,A股的投资机遇也进一步凸显。

如果投资者想要更为便捷的方式获得一站式配置,还可以通过多元配置型FOF产品进行投资。多元配置型FOF通过黄金类ETF投资于黄金资产,同时与权益类、债券类资产进行合理搭配,可以捕捉多种机会,同时降低单一资产波动对组合整体的影响,降低组合整体波动,可为投资者带来省时省心的投资体验。

$兴全沪深300指数(LOF)A(OTCFUND|163407)$

$兴全沪深300指数(LOF)C(OTCFUND|007230)$

$兴全商业模式优选混合(OTCFUND|163415)$

$兴全合润混合(LOF)(OTCFUND|163406)$

风险提示:本文为投资者教育资料,仅用于为投资者提供丰富的、多角度的投资者教育素材,非营销材料,亦非对某只证券或证券市场所做的推荐、介绍或预测。本文内容不应被依赖视作预测、研究或投资建议,也不应该被视为购买、出售任何证券或采用任何投资策略的建议。投资须谨慎。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件,根据自身的风险评级选择相应风险等级的基金产品。我国基金运作时间较短,不能反映股市发展的所有阶段。基金收益具有波动性,过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成基金业绩表现的保证,基金投资有风险,请审慎选择。