- 点赞

- 1

- ♥ 收藏

- A大中小

上周A股市场整体大涨。上周重大会议落地,总量政策稳中有进,财政赤字率创历史新高,并首次将“稳定股市楼市”写入全年经济工作目标,市场风险偏好有所抬升。财政货币明确加大对科技领域支持,加之国内AI大模型等催化不断,科技板块再度领涨市场,成长风格重新占优,产业周期及政策周期共振的泛科技或将是结构性行情的主要方向。

具体来看,低空经济、AI+、人形机器人等热门主题涨幅较大,带动国防军工、计算机、机械设备等行业大幅上涨;消费、地产链等顺周期板块受政策支持影响也有所上涨。一起看看还有哪些板块值得关注?

招小乐说行业,使用分析工具跟踪行业变化,做更有效的投资!每周更新行业涨跌情况,分析行业估值以及行业拥挤度,为您解读行业机会与风险!

一、行业涨跌榜

上周涨跌情况

涨幅居前:有色金属(7.08%)国防军工(6.96%)计算机(6.74%)

跌幅居前:石油石化(-1.49%)综合(-1.03%)房地产(-0.91%)

(数据来源:Wind,申万一级行业(A股),数据截至2025年3月7日。)

今年涨跌情况

涨幅居前:计算机(21.46%)机械设备(17.88%)汽车(13.48%)

跌幅居前:煤炭(-13.33%)石油石化(-6.65%)公共事业(-6.53%)

(数据来源:Wind,申万一级行业(A股),数据截至2025年3月7日。)

二、行业估值分析

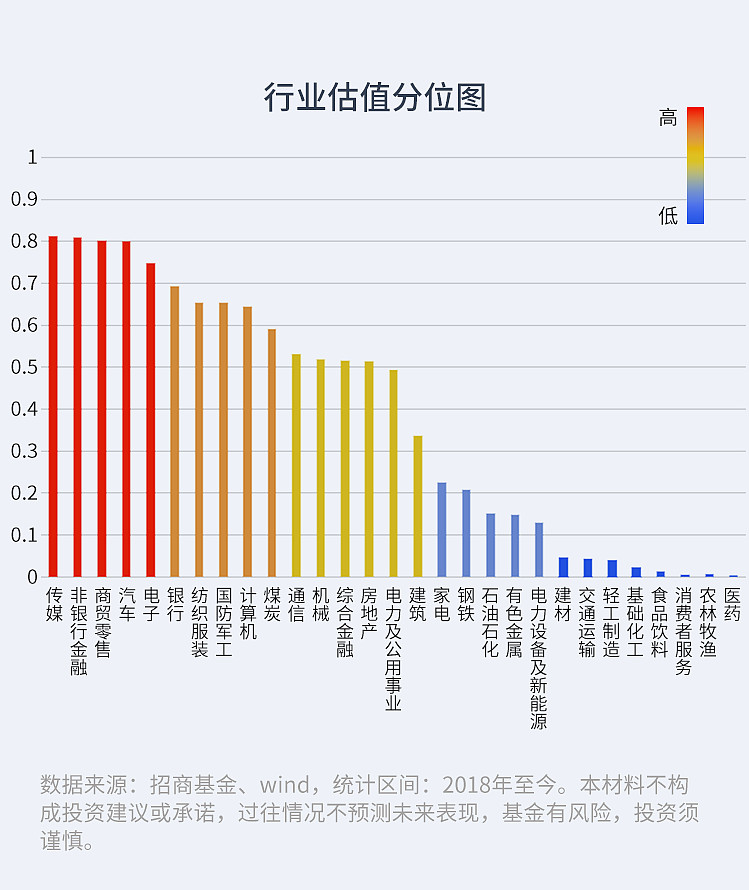

(行业估值分位:综合PE(市盈率)、PB(市净率)等估值指标,当前估值处于近5年平均估值分位值)

根据招财乐投顾行业估值分位统计,所有行业的估值水平均处于近五年历史90分位以下,其中建材、交通运输等8个行业估值处于近五年10分位以下。

三、行业拥挤度分析

(行业拥挤度分位:当前板块成交金额占市场总成交金额的分位)

根据招财乐投顾行业拥挤度分位统计,计算机和机械的行业拥挤度达到历史90分位以上;非银行金融、煤炭等9个板块的交易拥挤度均位于近五年10分位以下。

四、投顾解读行业机会

01『机会点分析』

红利:节前指数企稳,节后在科技板块的催化下,成长板块涨幅领先,成交量有所放大,但市场仍以存量博弈为主。红利板块资金呈现跷跷板式流出,随着近期科技板块大幅上涨,红利板块后续可能具备底部反弹和补涨的空间。

医药:医药当前处于公募基金当前关注度排名靠前的状态,估值合理且有成长性,拥挤度较低,美股在本轮阶段性回调中医药表现强劲,整体具有中长期配置的布局机会。

02『风险点分析』

计算机: 目前计算机板块的拥挤度分位值达到了90%分位以上,美股科技股回调较多,且A股进入业绩披露期,业绩低于预期的可能性较大,大家需警惕短期科技主题交易拥挤可能引发的下行风险。

展望未来,市场即将步入国内政策执行与效果,以及海外中美新一轮博弈的双重验证期,市场或面临阶段性的逆风与回摆,建议投资者保持谨慎态度,板块分化轮动避免盲目追涨杀跌。同时,密切关注政策动态和宏观经济数据,把握市场主线和结构性机会,中期科技产业趋势确定,继续挖掘有望出现产业趋势,率先实现盈利兑现的优质科技方向。

投资可关注科技成长赛道中的半导体设备、AI应用端等低位补涨方向,以及消费板块中的食品饮料、家电等细分领域。此外,高股息资产如公用事业、银行等可作为防御性配置。

如果觉得行业轮动太难把握,也可以把难题交给投顾!招商行业掘金全市场精选具备业绩弹性的高权益基金,动态布局景气行业,为您灵活把握行业轮动机会!

#高盛:中国股市正迎“史上最强开局”##中国资产爆发!摩根资管:重估才刚开始#

$招商中证白酒指数(LOF)C(OTCFUND|012414)$

$招商国证生物医药指数(LOF)C(OTCFUND|012417)$

风险提示:基金有风险,投资须谨慎。本材料不构成投资建议或承诺,过往情况不预测未来收益及表现。招商行业掘金风险等级为R3-中风险适合风险识别能力和承受能力为(稳健型C3)及以上的投资者。

投顾组合策略的风险特征与单只基金产品的风险特征存在差异,投资者参与投资前,应认真阅读投顾服务相关法律文件,在全面了解投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的投顾组合策略,谨慎做出投资决策,独立承担投资风险。投资者应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定额定期投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。