#找利率债指数,选长城中债3-5# 最近5年,债市存在一个日历效应,就是往往容易走出一波跨年度行情,而这个日历效应,其背后的逻辑就是在每年年初的时候,市场的资金面往往比较宽裕,而这就会导致市场的无风险利率处于下行周期,那就自然非常有利于债市的运行。而站在当下,我想先对2024年的债市做一个总结:之所以2024年的债市的走势一骑绝尘,主要是因为三个原因,第一个是市场的无风险利率不断下行(比如十年期国债收益率从2024年的第一个交易日的2.56%降低到了2024年最后一个交易日的1.72%),第二个是在2024年优质的资产并没有很多投资者当时想象的那么多,而债基凭借其稳定,弹性小的优势,成为了很多投资者心目中的金娃娃。第三就是机构投资者屡屡在2024年的某一些阶段超配债基。所以就形成了2024年的债牛行情,而站在2025年,我想提前对债市做一个预判,对于2025年的债市,我是相当看好的,理由如下:

第一,目前货币政策的关键词是“适度宽松”,而财政政策的关键词是“更加积极”(这4个字在过去十几年都没有出现过,所以这次的出现,对债市的影响意义是非常偏向于正面的),而目前银行的净息差也处于历史底部,所以我们有理由期待未来很有可能会继续降息或者是降准。

第二,投资者对于债券这类资产的理解更为透彻了,比如在2024年的9月18日到10月8日。股市的表现相当强势,但同期很多投资者并没有离开债基(这可以根据查询2024年三季度的债基总规模从而得出的结论),所以也就没有真正形成负反馈(这与2022年11月到12月的债市调整形成了鲜明的对比,当时就是因为很多投资者出于各种原因离开了债基)

第三,在2025年“化债”是一个关键词,在之前的多次的相关会议里面,也提到了对应的金额,甚至是未来几年的对应的金额,这对债市的基本面是偏暖的。而根据过去的数据统计,但凡在化债过程中,市场长期维持宽松的概率是很高的,同期发生降息降准的次数也是较多的,而这无疑让更多的投资者对2025年的债市多了几分憧憬

第四,最近2个月,股市的表现大家也都非常清楚,再叠加2025年是新国九条开始的元年,所以在2025年的4月30日之前,很多投资者都宁可看到很多公司的年报公布了,再考虑用多大的仓位来布局权益类资产,布局哪一些板块。所以从现在到4月底的这段时间,很多出于避险情绪的资金很有可能会陆陆续的流入债市。

而在很多种类的债券中,我最看好的是利率债,理由如下:

第一,利率债在市场中享有较高的流动性和广泛的投资基础。相应的,利率债基金通常具备比信用债基金更好的流动性,几乎不会发生因流动性不佳折价卖券的情况,所以,可以把利率债理解成一种“硬通货”,背后的原因就是因为需要它的投资者很多。

第二,利率债基非常适合很多不同种类的投资者,对于投资小白,他们刚接触投资,所以他们当然希望选择一些远远比权益类资产波动小的金融产品,而利率债基正是此类产品;对于有避险需求的普通投资者,如果因不了解所投资产品的底层资产,而担心信用风险的,可以选择利率债基金;对于投资风格稳健型的投资者,他们也会选择投资利率债基,因为根据历史统计,利率债基几乎在每一年都可以获得正收益,根据过去10年的数据统计,主要投资利率债的基金它们带给投资者的平均年化收益率为2.7%-3.5%,而且它的年化回撤率相对于信用债基,也会小一些,所以投资利率债基可以带给投资者稳稳的幸福。

而在市场上的那么多个债基中,我重点关注的是长城中债3-5年国开债指数C(009325),理由如下:

第一,该基金是在2020年11月成立的,成立至今获得的累计收益率为18.97%,折合成年化收益率为4.41%,而且其最近1周的收益率为0.09%(排名同类25/561),最近3个月的收率为2.73%(排名同类59/527),最近3年的收益率为13.40%(排名同类43/253),也就是说它的业绩不但优秀,而且稳定性很强,含金量很高。

第二,以最近1年为例,它的收益回撤比为9.08,优于53%的同类,它的夏普比率为3.31,优于82%的同类基金,而且在2024年12月31日,该基金的期末期末净资产为3.33亿元,相较于2024年3月31日的数据相比,增长了8倍,这也说明了越来越多的投资者认可了它的专业性。

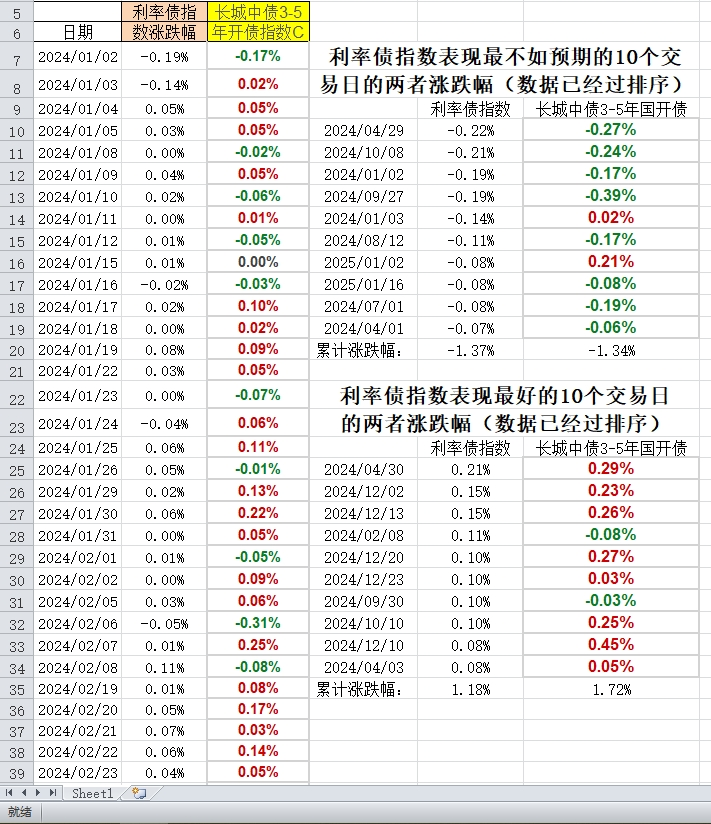

第三,考虑到2024年债市的表现是出乎意料的好,所以个人认为在2025年虽然投资债券类的逻辑依然很硬,但是要评估一款债基是否足够优秀,在2025年就需要更多考虑它的阿尔法收益率,虽然目前整个债市的贝塔收益的确定性依然很强,但是这种贝塔属性想超过2024年的难度是比较高的,那么长城中债3-5年国开债指数C的基金经理张棪,他的选债能力如何呢?我想用数据说话,从2024年的第一个交易日至今,我用利率债指数与长城中债3-5年国开债指数C对应的每一天的净值涨跌幅做了一个对比,特别是选择了这段时间里面利率债指数表现最不如预期的这10天(与同期的长城中债3-5年国开债指数C做比较),还有利率债指数表现最好的10天(与同期的长城中债3-5年国开债指数C)做个比较(在本帖的下方我会上传对应的我自制的EXCEL表格),结果发现在最不如预期的这10天,利率债指数的累计跌幅为1.37%,而长城中债3-5年国开债指数C对应的表现是累计跌幅1.34%,而利率债指数表现最好的10天,其累计涨幅为1.18%,而长城中债3-5年国开债指数C对应的表现是累计涨幅1.72%,而通过以上的数据,我们有理由相信张棪基金经理不论是在选债的能力上,还是在波动操作的能力上,都是非常出色的,所以该基金是有很大的可能带给我们阿尔法收益的。

第四,基金经理张棪对于债券类资产方面的择时能力很强,再过去1年债市明显是牛市,而该基金在这段时间在投资债券方面的仓位是非常高的。

第五,长城基金历来非常重视对债券类资产的研究,旗下也有不少债基获得过金牛奖或者是明星基金奖,所以在投资债券方面,长城基金是相当专业的。

综上所述,我们有理由相信长城中债3-5年国开债指数C(009325)就是一款宝藏级的基金产品,而作为多款长城基金旗下基金产品的持有人的我,在此时此刻,也决定投资长城中债3-5年国开债指数C(009325),我相信它可以带给我稳稳的幸福。@长城基金

$长城中债3-5年国开债指数C$