今年以来,科技行情持续火热。截至3月7日,全市场329只权益基金录得了20%以上的收益,13只权益基金录得40%以上的收益。是止盈,还是追涨?3个问题摆在面前:

1、本轮科技趋势行情走到哪了?

2、科技内部产业链轮动到哪了?

3、选主动还是选被动?

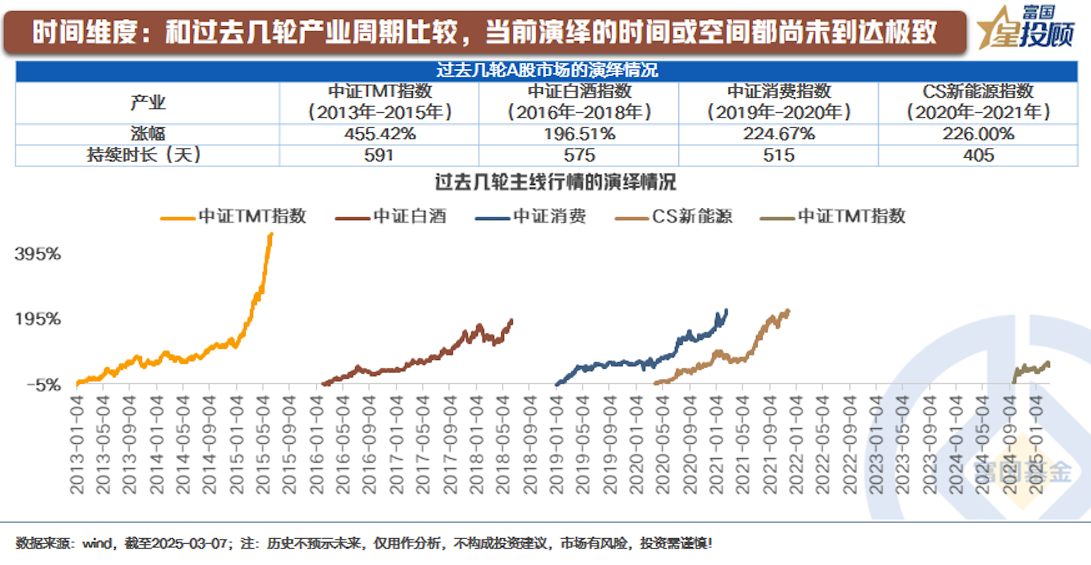

时间维度:和过去几轮产业周期比较,当前演绎的时间或空间都尚未到达极致

这一轮科技行情的直接推手是AI产业趋势的变革。回溯历史上典型的产业周期带来的行情,如2013年-2015年移动互联网浪潮、2016年-2018年供给侧改革叠加外资流入下的大蓝筹、2019年-2020年经济复苏下的消费、2020年-2021年的新能源革命。

无论是行情持续时长角度,还是空间演绎角度,当前演绎的时间或空间都尚未到达极致。

02

逻辑维度:一轮产业趋势从开始走向成熟,技术迭代将会不断催化行情

回溯上一轮互联网浪潮带来的科技牛市,会发现技术迭代不断催化着行情。在整个演绎的过程中,产业热点不断。其中,有三个重要的节点,将整个趋势串联:

一是,3G网络普及,推动手机网民规模增长,奠定智能手机用户基础。

二是,iPhone4现象级产品发布,重塑整个产业链逻辑。海外率先突围,国内厂商在1年后跟上。

三是,4G网络普及,带来应用生态爆发。在线视频、手游、电商等如雨后春笋。

尽管每一轮产业趋势的具体对象有差别,但过程却有着一定的共性,聚焦于当下:

ChatGPT4.0发布,开启新的产业叙事,国内厂商陆续跟上。

DeepSeekR1发布,成本的下降驱动用户规模攀升。

人形机器人、Manus智能体开启商业模式落地思考。

后续产业趋势的彻底打通,需要技术的不断迭代,从而不断催化行情演绎。

03

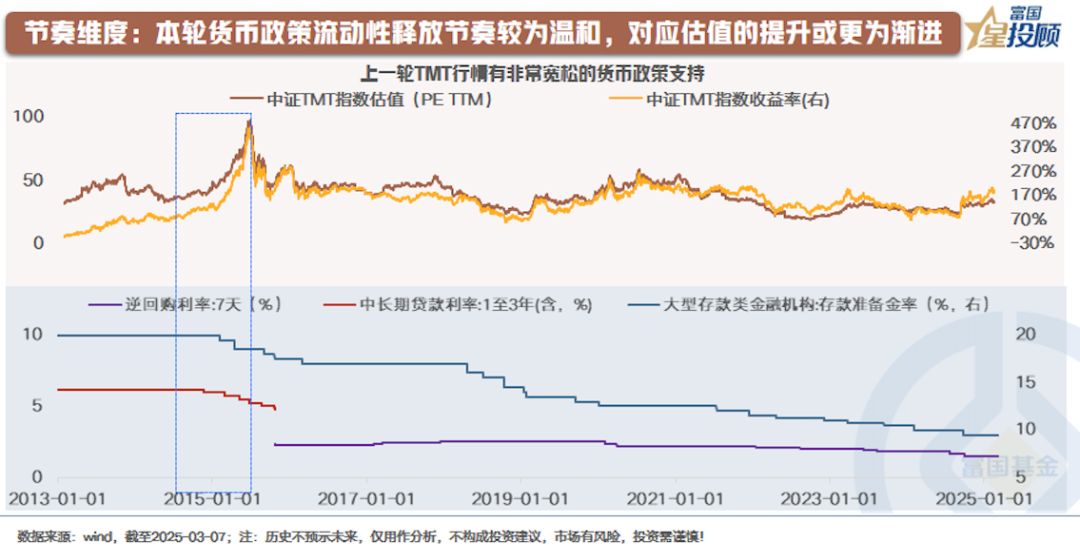

节奏维度:本轮货币政策流动性释放节奏较为温和,对应估值的提升或更为渐进

对于科技板块的行情而言,估值提升幅度将受货币政策宽松力度与产业周期强度的共同影响。在上一轮科技互联网浪潮中,货币宽松力度空前,也进一步拔高了科技行业的估值。聚焦于当前,“适度宽松”的货币政策基调决定着货币环境友善。但相较于上一轮周期,在“稳汇率”和“防风险”的考量下,货币政策则更侧重于精准施策和定向支持,对于估值的推动或会更加理性和渐进。

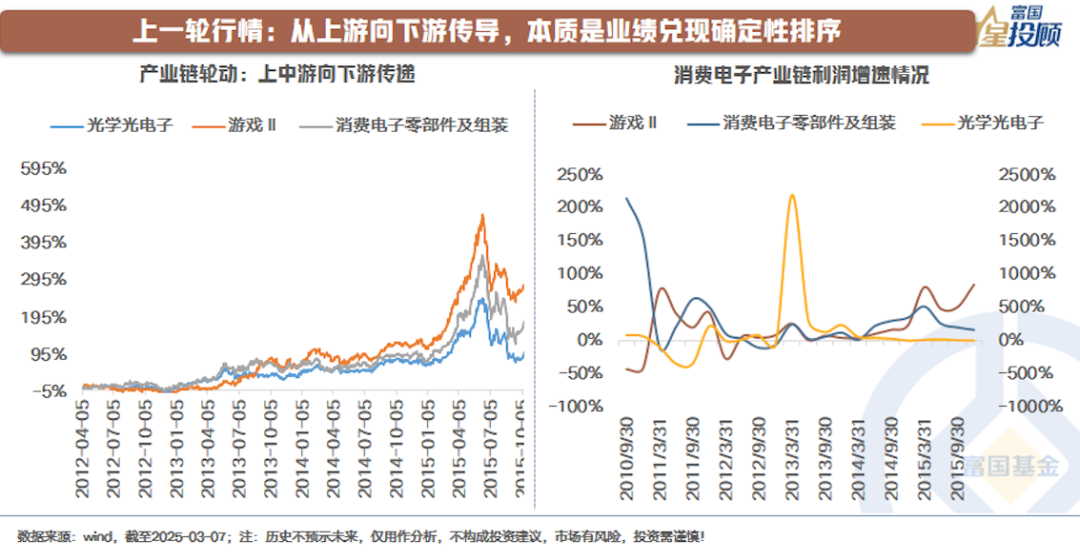

上一轮行情:从上游向下游传导,本质是业绩兑现确定性排序

在上一轮移动互联网浪潮中,产业链内部经历了从中上游向下游扩散的行情,本质是业绩兑现确定性排序。具体而言:

第一阶段,2012年底到2013年,iphone带动智能手机出货量高增,体现为相关公司报表利润的高增。市场选择的是中上游订单高增的硬件,细分领域以光学光电子和零部件组装为主。

第二阶段,应用场景环境打开,主要由国产电影和手游行业推动。板块业绩高速增长,市场开始选择下游的应用。

02

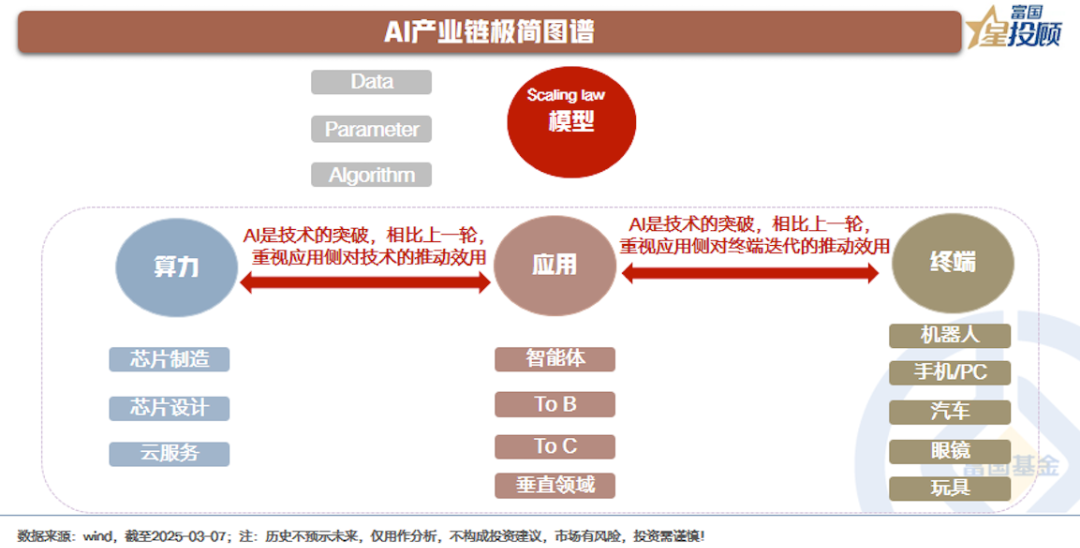

AI产业链极简图谱

在讨论本轮行情前,先认识AI产业链。相较于复杂晦涩的名词,对于普通人而言,或只需理解以下3个方面:

一是,目前模型依旧遵守Scaling

Law,这意味着未来的迭代和进化,依旧需要巨量的算力,这是算力部分被市场偏爱的核心。

二是,相较于上轮行情直接从硬件端向应用传导,本轮需要重视需求侧对于整个产业链的催化,机器人、AI眼镜、智能体或会同步演绎。

三是,从具体的产业链结构来看,主要分为3大块,算力、应用和终端。

03

本轮是如何轮动的?

事实上,国内科技行情的彻底引燃,核心在于DeepSeek让国内投资者有了国内AI产业具象化的期待,可以交易国内的产业趋势。

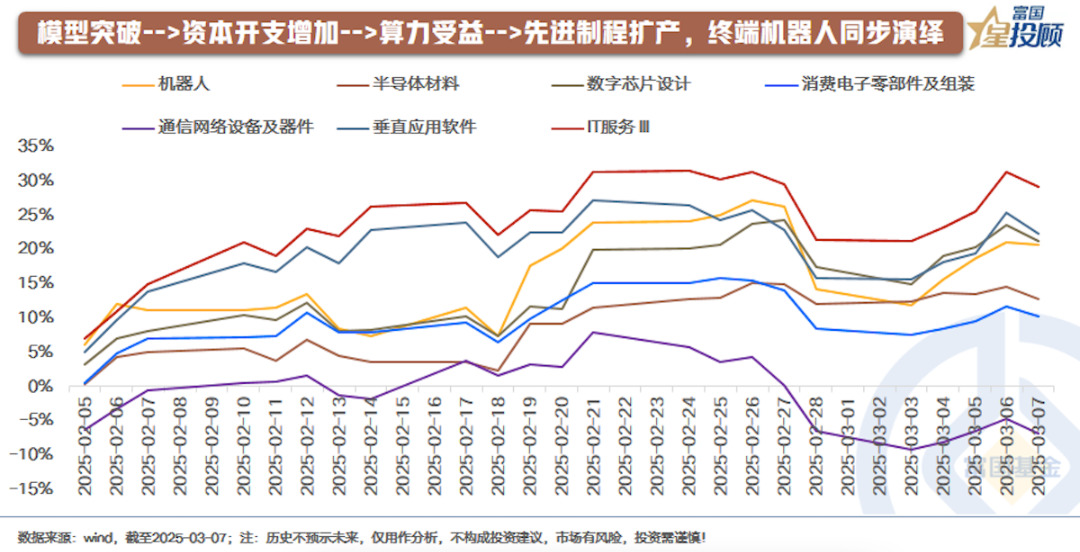

从轮动的逻辑来看,体现为:模型突破-->资本开支增加-->算力受益(垂直应用同步表现)-->先进制程扩产。从持续性和弹性来看,算力部分得到市场的认可度最高。

终端机器人同步演绎。主要原因在于:除却AI逻辑外,机器人板块还有独立的产业逻辑。

04

人形机器人:成长空间是广阔的,短期核心是商业化兑现预期差和业绩能见度

人形机器人方面,长期成长空间是广阔的。短期核心是商业化兑现预期差,底层是技术迭代的进度和成本下降的速度。如果超出预期,有望进一步展现向上弹性。如果低于预期,短期有一定波动压力。

结构中,业绩能见度相对更高的公司更受市场青睐,潜在的行情持续性也有望更长。能见度体现为两个维度:一是,是否已经拥有具备竞争力的整机厂商的订单?二是,如果尚未拥有,是否具有高的技术壁垒使得未来进入?

(三)选主动还是选被动?

01

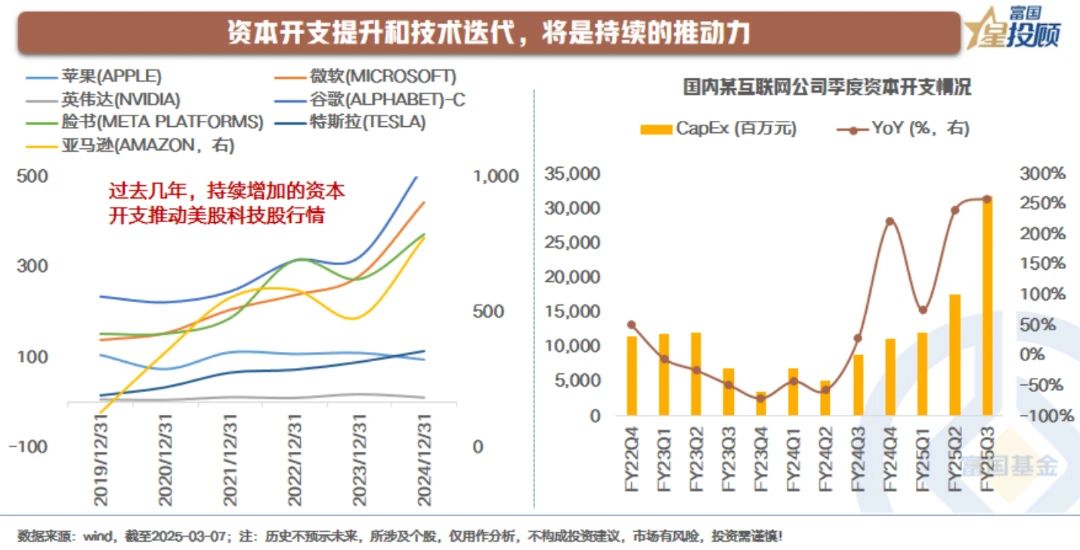

资本开支提升和技术迭代,将是持续的推动力

从海外行情演绎的情况来看,资本开支提升和技术迭代成为行情持续的推动力。随着DeepSeek的突围,国内科技巨头也在相继宣布资本开支提升。

02

在波动中把握配置的机会,重视尚未完全交易的领域

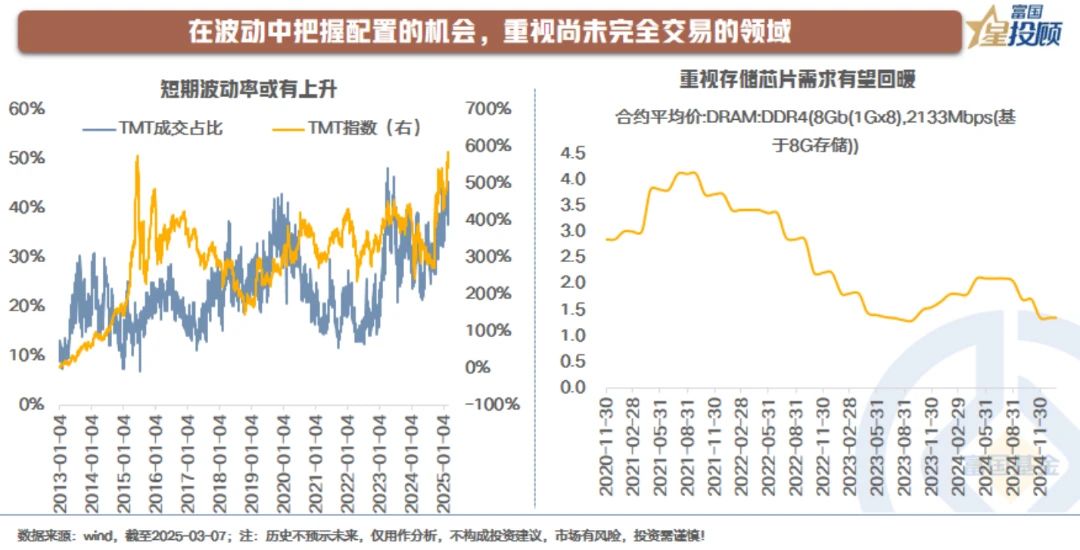

AI行情的火热体现为短期成交拥挤度持续上升,随之而来的是波动率的同步抬升。但在AI技术持续迭代下,叠加政策端的支持,行情催化点或将持续不断。

行走在产业趋势曲线上,在波动中把握配置机会。此外,关注尚未完全交易的领域,如存储、消费电子等,当前在内部的估值性价比较高。

03

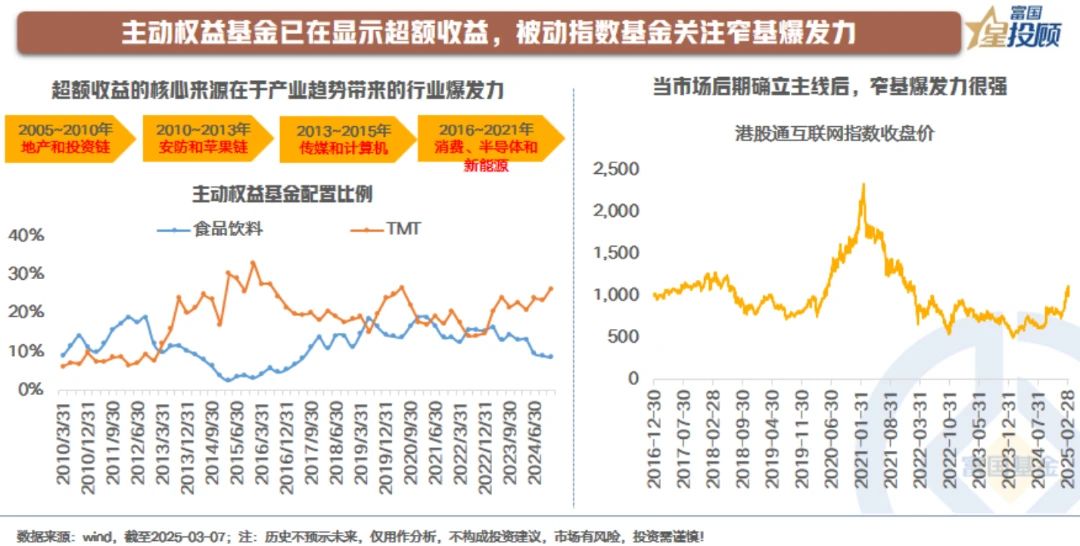

主动权益基金已在显示超额收益,被动指数基金关注窄基爆发力

对于主动权益基金而言,超额收益的核心来源在于产业趋势带来的行业爆发力。过去3年的暗淡,源于产业浪潮退潮时,行业配置比例的调整需要时间,而当时新的产业趋势并未形成,就会跑输大盘指数。

今年AI浪潮涌起,当主动权益基金把握住产业趋势时,会对行业明显超配,相关的主动权益基金已在展现超额收益。

被动指数基金方面,关注行业更聚焦的窄基。

$富国新兴产业股票C(OTCFUND|015686)$

$富国新材料新能源混合C(OTCFUND|014243)$

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

#投顾交流会##医药医疗板块复苏!能追吗?##浙江AI重磅会议将开,算力生态加速构建##余承东:首款原生鸿蒙正式版手机下周见#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。