港股的当下,既有互联网巨头的生态护城河,也有半导体龙头的国产替代雄心,更在鼓励与包容的态度中孕育着下一个DeepSeek式的颠覆者。

这个中国新经济“桥头堡”的新质生产力浓度,正将过去几年“低估与红利”的价值洼地,推向“AI与科技摇篮”的浩瀚星辰大海。

历史总在无声处惊雷,2025年的新春,一场属于“中国式创新”的技术革命悄然改写了资本市场的叙事法则。

当Deep Seek R1以不足600万美元成本撕开GPT-4o的算力铁幕,当引爆春晚的宇树人形机器人线上首发“一机难求”,中国科技成为资本市场最热门的话题,资本市场的镁光灯骤然转向东方。

从1月13日低点起计,恒生指数最大涨幅超过20%,恒生科技指数最大涨幅超过37%。继“924”之后,港股市场再度叩响技术性牛市的大门。(来源:Wind,截至2025.2.21)

阶段性大涨之后,今日的市场迎来首个重大“分歧”,港股的持续性怎么看?本轮港股技术性牛市又将走向何方?

01 对比“924”,本轮行情有何异同

从“情绪修复”到“叙事转折”

相较于以宏观政策刺激预期为主导、带来脉冲式情绪修复的“924”行情,本轮港股行情的核心动能则更为深远,源自技术革命与产业共振,是有关大国叙事的一次重要转折。

如果说本轮行情始于春节期间DeepSeek-R1模型诞生后,因其低成本和开源模式引发对中国AI产业应用前景的重估,开源带来的技术平权推动国内算力和应用端发展,那么市场情绪的点燃则得益于诸多契机。

从民营企业座谈会的召开,到腾讯元宝接入DeepSeek加速AI应用矩阵成型,再到阿里巴巴大超预期的AI资本开支计划让市场对资源投入有更多期待,接续了近期不断发酵的乐观情绪。

这般浩荡的行情,诚然并非某个单一因素所能触发,而是由其相辅相成,共同催生了“AI革命+估值修复”双轮驱动下的中国资产价值重塑。

而在这一进程中,三类中国资产开始崭露头角:

一是应用层。DeepSeek的创新带来成本极致优化,AI普惠之下,从垂直场景应用爆发到AIGC 应用拓展,中国AI应用层有望呈现"寒武纪大爆发”。

二是终端。智能体设备集成人工智能技术,通过语音交互和大模型AI助手,将为用户带来了更加丰富便捷的体验。随着产品的不断迭代更新,需求有望逐步攀升,当前以机器人、消费电子、智能车为代表的AI终端市场正处于快速增长的前夜。

三是算力。正如节能家电的发明并未降低对电力的需求,而燃料效率的提升反而增加了燃料的使用量,在AI发展的浪潮中,作为“硬科技”的底座,底层算力仍将是产业线索中的确定性所在。

德银那篇“China eats the world(中国吞噬世界)”的研报虽看似石破天惊,但港交所的交易大厅里:

阿里巴巴单日445亿港元的天量成交

腾讯市值重返4万亿的轰鸣

中芯国际的创纪录股价新高

都在诉说着同一个故事——

曾经被贴上“估值折价”标签的中国科技巨头,正在蜕变为全球资本追逐的未来与成长。

(以上不构成个股推荐)

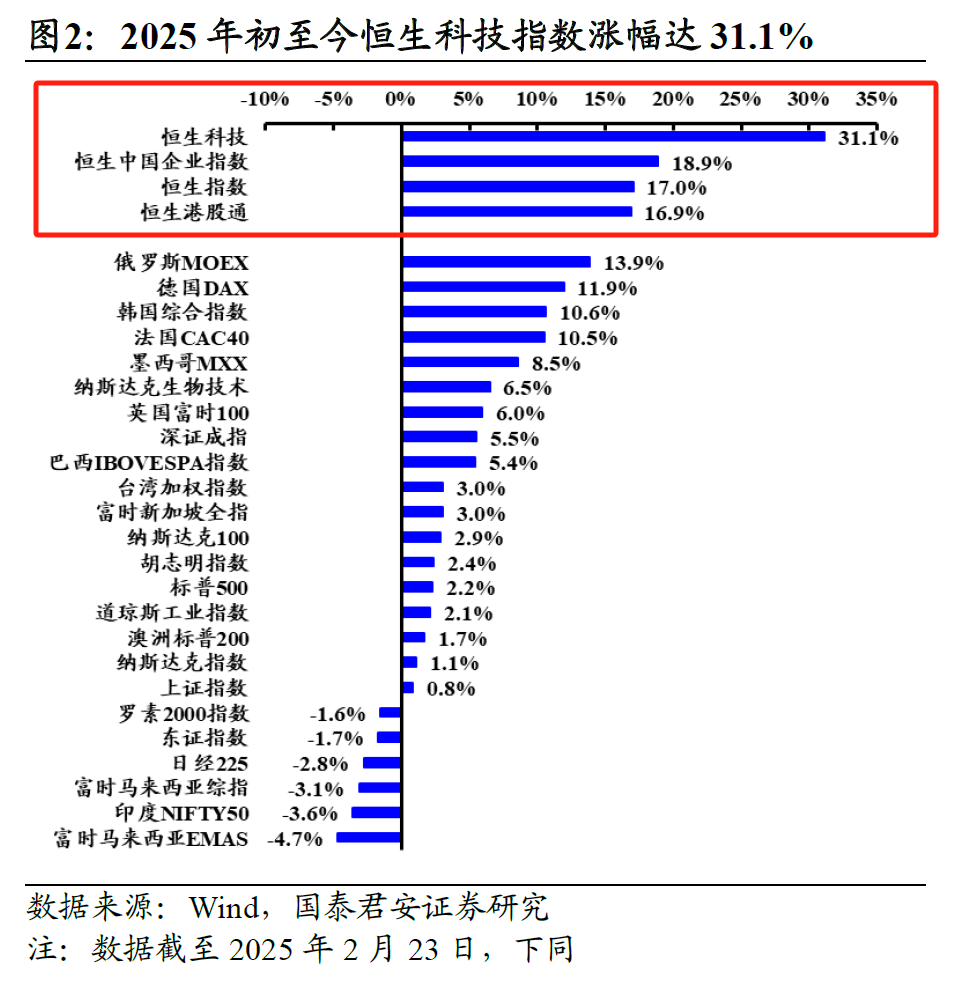

国际资本显然已经捕捉到了这种范式转换,在恒生科技指数领涨全球重要指数的表现之下,我们看到不仅仅是低估价值的回归,更是国际资本对中国科技资产的重新丈量。(来源:Wind,万得口径—全球重要指数,截至2025-2-24)

毕竟,港股的当下,既有互联网巨头的生态护城河,也有半导体龙头的国产替代雄心,更在鼓励与开放的态度中孕育着下一个DeepSeek式的颠覆者。

这个中国新经济“桥头堡”的新质生产力浓度,正将过去几年“低估与红利”的价值洼地,推向“AI与科技摇篮”的浩瀚星辰大海。

02 追本溯源,本轮行情又将走向何方?

写在星辰大海的航标

站在当下,市场历经一轮大幅上涨后,共识已从“怀疑”渐趋“一致”。

除却踏空后的FOMO(“Fear of Missing Out”,错失恐惧)情绪,我们更需秉持逻辑与理性,因为市场走势本就非线性,而任何大级别逻辑的推进皆是在一波三折中前行。

中金公司认为,短期节奏上,港股后市的表现取决于以下因素:

1)行业本身的催化剂,如类似于上周阿里业绩会资本开支对情绪的接续;

2)技术上的透支程度,在基本面进展暂缓的真空期,仍需关注情绪面上的变化对于行情节奏的短期指示作用;

3)资金面的“后劲”,持续且大幅回流仍需要以基本面和产业趋势的更明确方向为前提,当前买入主力仍以南向及被动、交易型资金为主,易受情绪扰动而来回反复;

4)其余宏观层面的变化,例如接下来两会期间的政策进展,以及外围扰动,包括美联储降息节奏、特朗普政策进展。

(来源:《中金:再论中国资产的重估前景》,中金公司)

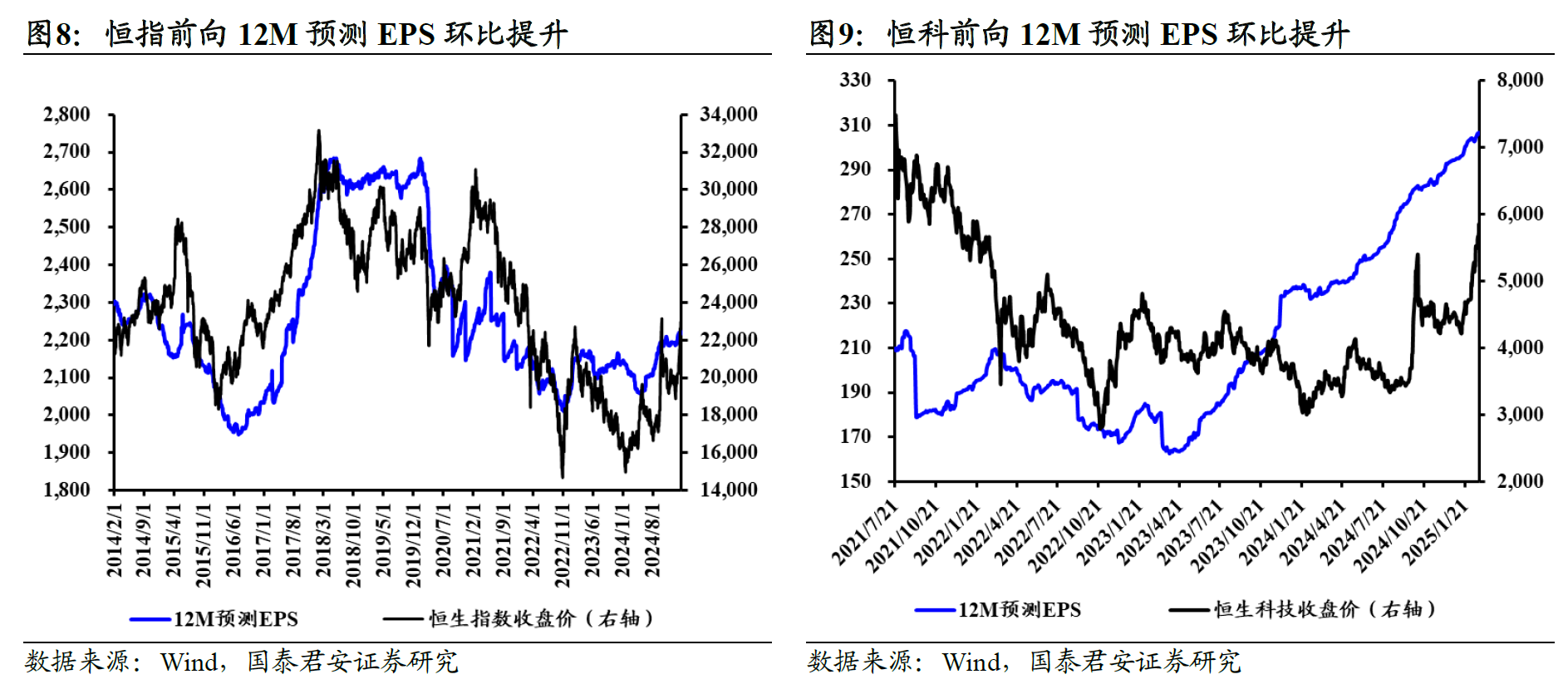

对于以恒生科技为代表的中国科技板块而言,首先需要的是一轮重估与觉醒。而认知的再定价作为中长期的关键步骤,其逻辑仍在延续。

市场同时交易着确定性与预期,一手把握现实,一手怀揣梦想。

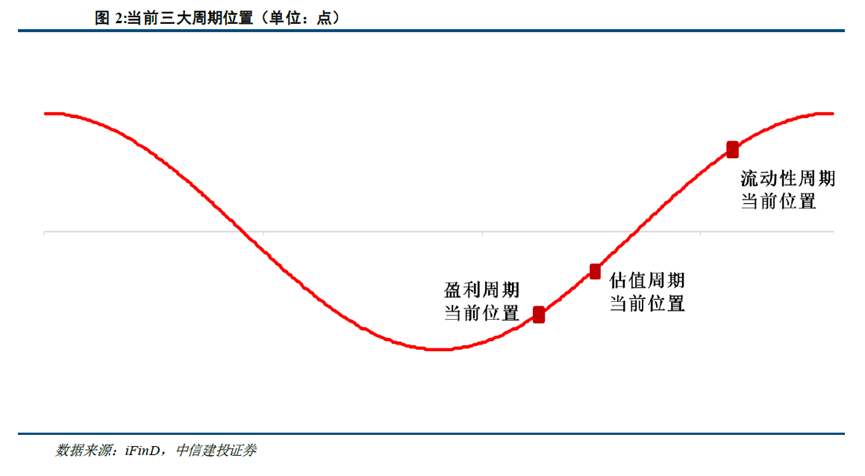

论“现实”——港股的三大长周期均已越过冰点、触底回升

从流动性周期看,尽管当前美国通胀数据有所波动,但利率政策的调整方向不会发生逆转,全球宽松政策共振依然延续。

就估值周期而言,即便恒生指数经历了半年的震荡上行修复“破净”,恒生科技指数PE- TTM十年分位数也仅处于29%的水平,在风险溢价修复与安全边际支撑下,不构成较大的压力。(来源:wind,2025.2.24)

再看盈利周期,港股盈利受国内基本面影响较大,目前仍处于底部回升阶段。随着政策不断发力,科技叙事承接传统经济,新周期的信号或许已然亮起。

(参考:《港股当前最关键的七个问题》,中信建投证券)

谈“梦想”——一切始于AI突破,却不止于AI突破

从长远视角来看,在人工智能第三次浪潮席卷全球之际,国产AI的崛起绝非仅仅局限于技术层面的变革,更是资本市场对中国科技实力的重新考量与定价,是中国科技在全球舞台上从跟跑到并跑,甚至在部分领域开始领跑的有力证明。

当纳斯达克的估值体系因中美科技博弈而割裂,当A股的硬科技叙事正从题材走向景气度验证,而基本面的沉淀非一朝一夕,港股市场以其独特的离岸属性,成为全球资本配置中国科技的最佳纽带。

参考美股“七巨头”在AI浪潮中创造的万亿市值传奇,港股科技龙头的估值体系或许才刚刚打开向上弹性。

这也意味着,此刻属于全球资本市场的石破天惊,也将不止于情绪层面的短期起伏。

站在2025年的春天,当DeepSeek的技术浪潮涌向香江两岸,当腾讯、阿里的生态战舰驶入AI深水区,在港股大涨突破压力位的背后,既有中国工程师以代码书写的产业革命,也有资本用真金白银投票的价值觉醒。

顶层政策已经吹响“科技强国”的号角:民营经济座谈会召开、AI新基建全面铺开……这些宏观叙事正在微观层面转化为成分股的真实利润,在政策与技术的交汇处重估港股的未来。

恒生ETF与恒生科技ETF的价值,或许远不止于当下的短期价格博弈,更在逐步成为全球资产配置绕不开的话题。

此刻的港股市场,维多利亚港的晨雾正在散去,而那艘承载着大国创新实力的巨轮,已经鸣响驶向AI革命“深水区”的汽笛。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证动漫游戏ETF联接C(OTCFUND|012769)$

$华夏国证半导体芯片ETF联接A(OTCFUND|008887)$

$华夏国证半导体芯片ETF联接C(OTCFUND|008888)$

$华夏科创50ETF联接A(OTCFUND|011612)$

$华夏科创50ETF联接C(OTCFUND|011613)$

$华夏纳斯达克100ETF发起式联接(QDII)A(OTCFUND|015299)$

$华夏北证50成份指数A(OTCFUND|017525)$

$华夏北证50成份指数C(OTCFUND|017526)$

$华夏中证机器人ETF发起式联接A(OTCFUND|018344)$

$华夏中证机器人ETF发起式联接C(OTCFUND|018345)$

#一号文件首提农业新质生产力引市场关注#

#DeepSeek火爆全球,对A股影响几何?#