柠檬君总说“知其然,还要知其所以然”,不仅要知道基金业绩好,还要知道基金业绩为什么好。不过这样的分析,普通个人投资者究竟如何做呢?今天就来拿一只净值新高的“固收+”基金来举例,徒手拆解一下。

一只净值再创新高的“固收+”基金

2月17日,广发稳睿六个月持有混合A(012943)基金净值上涨0.19%,单位净值和累计净值为1.1915元,创出历史新高,这也意味着之前申购的投资者,都有浮盈。

这只偏债混合型基金,成立于2021年9月16日,成立以来权益市场表现好的时候不多,不过该基金的表现还是比较突出的:

3个完整年度(2022—2024年),都处于同类较为靠前的位置,成立以来的业绩排名,也处于相对靠前的水平。再看绝对收益,3年半时间,有19%左右的回报,年化回报有5.25%,绝对收益表现是较为令人满意的。

表1:广发稳睿六个月持有混合历史业绩表现

数据来源:Choice、基金定期报告,截至2月17日,基金历史业绩不代表未来表现,市场有风险,投资须谨慎

数据来源:Choice、基金定期报告,截至2月17日,基金历史业绩不代表未来表现,市场有风险,投资须谨慎

从上面这个表可以看到,这只基金在2024年比较冒尖,年度回报达到15.13%,相较同期业绩比较基准的超额收益接近6%。

广发稳睿六个月持有混合A(012943)基金经理王予柯,也是一位经验比较丰富的基金经理。他2007年入行,从交易和研究做起,2011年开始转做投资,先是管理债券专户、股债混合类的绝对收益产品,2015年转向管理公募产品,管过的固收产品类型比较丰富:二级债基、长债基金、债券指数基金,早年还管过保本基金。投研经验不可谓不丰富,这些年业绩也比较不错。

为了更好地了解产品的投资思路,柠檬君搜罗了一些基金经理访谈和宣传资料,简单梳理下王予柯的投资框架:

首先是配置框架,根据宏观经济周期、市场环境、产品特点确定适宜的股债中枢仓位,然后根据市场变化,动态调整配比,再在各类资产中寻找优质资产;

其次是交易框架,把握大级别的拐点交易性机会;

从过去三年基金经理的持仓操作来看,王予柯比较看重夏普比率与风险收益比,在股债配置和行业配置方面秉持”攻守平衡、适度对冲“的策略,偏向左侧布局;债券端在严控风险的同时敢于加久期上杠杆。

一起“拆拆看”

作为基金投资者,我们不能只听基金经理说,还得看看基金经理到底是怎么做。一起来徒手“拆拆看”,去验证基金经理的说法:

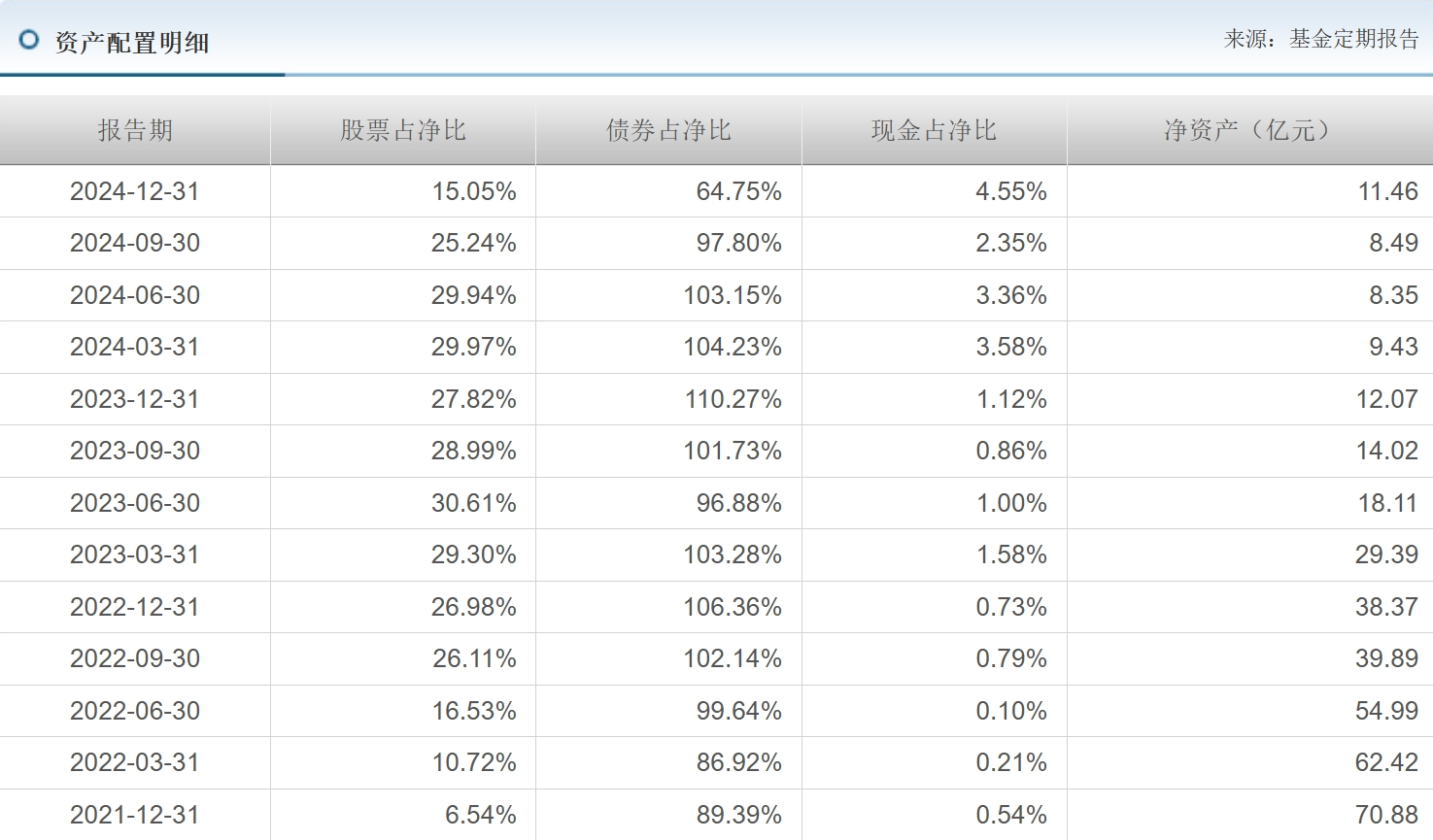

第一步,看资产配置的中枢和变化。这怎么看呢?可以去看广发稳睿六个月持有混合A(012943)季报披露的资产配置比例变化:

来源:天天基金,数据源于基金定期报告

来源:天天基金,数据源于基金定期报告

其实不少平台都能看,柠檬君就以上图举个例子,基金自成立以来的股票中枢大概是25%,债券中枢100%,债券部分加了些杠杆。

从持仓变化看,我们能看到广发稳睿六个月持有混合A(012943)成立初期,建仓是比较慎重的,2021年末的股票仓位只有6.64%。而从2022年三季度末开始,组合就一直保持较高的股票仓位,直到2024年四季度末,仓位又有所控制,目前是15.05%,同时也降低了债券仓位,目前是64.75%。

第二步,在各类资产中如何投资?去翻看历史的股票持仓和历史的债券持仓即可!(数据比较多,我就不配图了,能看的平台也很多)

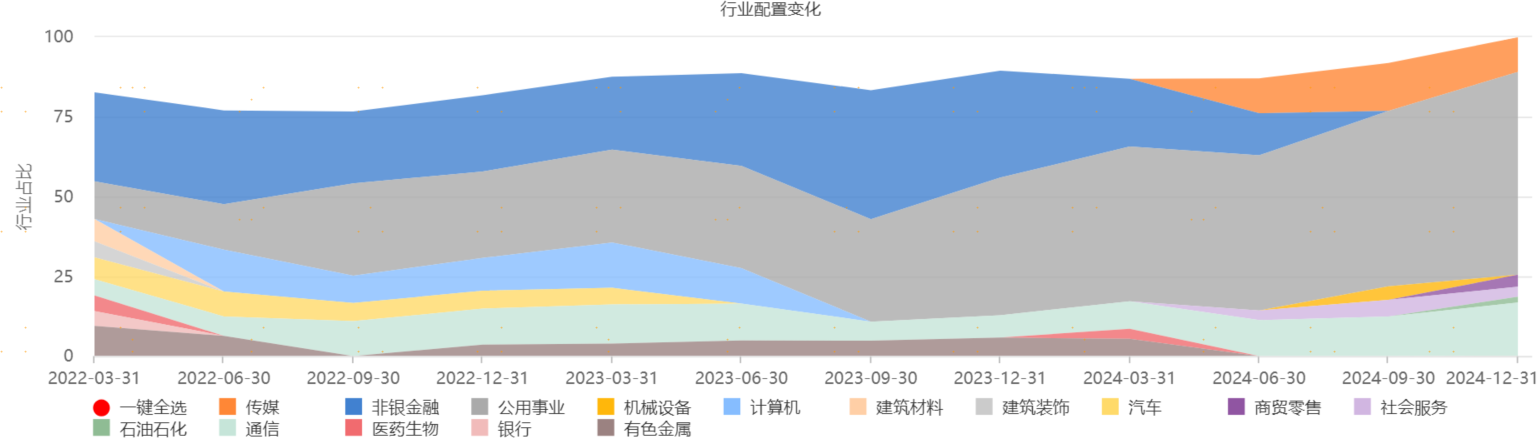

但是整体上能够看得出,股票方向通常就不到20个有效持仓股票,持股相对集中,行业适度偏配,例如基金经理明显偏配了电力等公用事业板块,同时采用杠铃策略,构建红利+成长的组合。

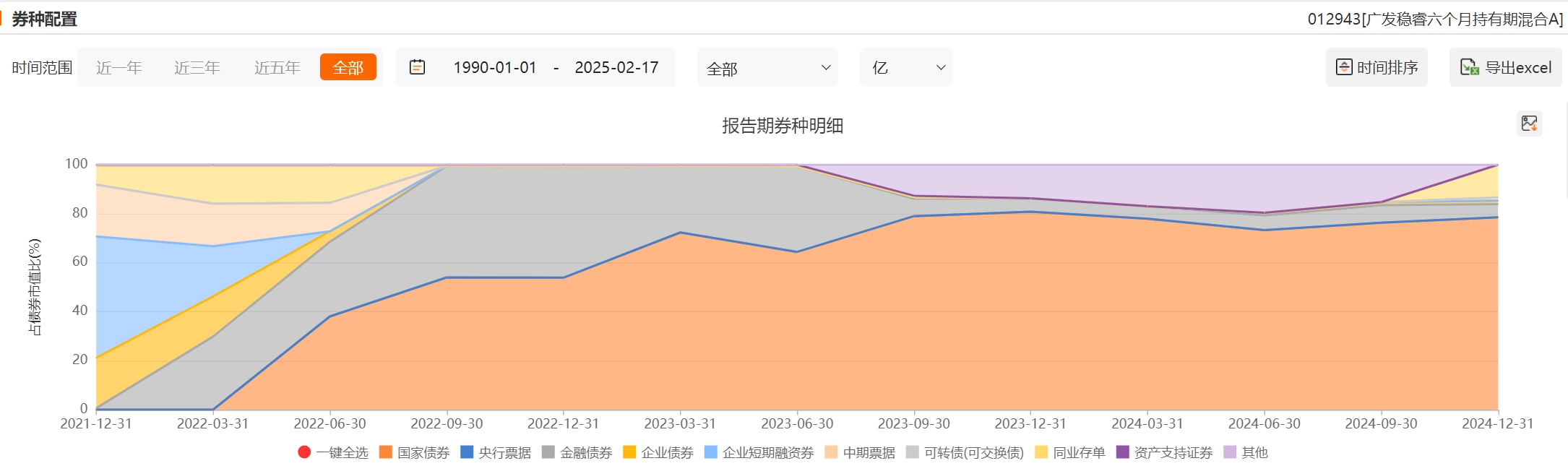

而在债券投资上,比股票还简洁,参见下图(点击图片可放大查看):

来源:choice,数据源于基金定期报告

来源:choice,数据源于基金定期报告

可以看到券种配置基本上就是国债和银行存单,而且结合重仓债券情况看,单只债券占比相对较高。

接下来就是看下债券的久期和杠杆,粗略看下来,中长期利率债是长期重仓方向,同时。组合久期从2022年中报开始至2024年三季度始终维持在6年以上,杠杆则在100-140%之间灵活变化,如2023年年末至2024年中报期间,基金的杠杆率达到138%及以上,但至2024年年末,基金的杠杆率已降至104.37%。(能看久期的平台比较少,不过可以随手搜索的)

第三步,投资风格的总结,这步就有点靠个人的股债知识和投资基础了。

结合上述提及的基金经理在股债仓位、久期和杠杆上的灵活调整,以及其在股票方面的行业偏好,整体看下来,柠檬君认为基金经理有较好的市场趋势把握能力,在股票和债券的配置上,还是比较追求投资性价比的,选择风险收益比较高的资产,在同方向上,会根据胜率、赔率的评判,选取更有性价比的资产。

徒手拆后印象

简单查询数据验证后,我们大概会得出自己的结论:

广发稳睿六个月持有混合A(012943)是个什么样的产品呢?

1.权益端:股票投资占比在0-30%之间,基金经理在管理中会结合市场变化,适度调节仓位,四季度末,基金的股票投资占比为15%;行业投资上会适度偏配,常采用杠铃策略。

2.债券端:偏好利率债,灵活调节仓位、久期和杠杆。在产品设计上,有六个月持有期,部分规模受限赎回,理论上可以给基金经理提供更多的操作空间。

3.产品特征:考察产品成立以来的业绩表现,成立以来年化回报5.25%,年化波动率4.31%,最大回撤4.76%,整体属于稳健偏进取型的“固收+”基金。

那么,广发稳睿六个月持有混合A(012943)适合什么样的投资者呢?

由于权益中枢并不算低,债券部分投资也不保守,加上还有六个月持有期,适合有一定风险承受力,对于“固收+”基金的收益有较高追求,能够承担一定波动和回撤的投资者。

这里需要特别提醒的是,投资者的每笔资金买入了,均需要锁定6个月,投资者需要注意自身的资金流动性安排。

也许还有投资者想问,广发稳睿六个月持有混合A(012943)契合什么样的行情呢?

从业绩来看,产品自2021年9月成立以来,整体表现较为稳定,从过往投资实践和基金经理能力圈来看,产品对于不同市场行情的适应能力相对较强,但更契合权益市场表现好、利率债表现好的行情。

市场基础表现是产品业绩的底色,基金经理在具体投向上“优中选优”的效果如何,是影响产品能否再添亮色的关键要素。

值得一提的是,基金四季报显示,广发稳睿六个月持有混合的股票、债券仓位以及久期、杠杆均有所下调,结合经理在四季报中所述“本季度,我们整体仍维持了组合的杠铃结构,但更注重区间交易,重视赔率,继续优化股债资产的配置“。

一只过往业绩还不错的基金,到底值不值得买?普通个人投资者拆解下基金的历史,有自己的了解,有自己对于产品优缺点的分析,答案自然就有了。