上周市场呈现震荡向上走势,主要宽基指数普遍上涨,赚钱效应带动交投情绪维持活跃,日均成交额回到1.7万亿水平。结构上,市场热点依然聚焦在以AI为代表的科技板块,传媒、计算机延续强势表现,DeepSeek概念反复活跃,并扩散至AI医疗等应用方向,此外,哪吒票房超百亿也催化本周影视院线方向表现依旧亮眼。向后看,随着两会临近,政策预期牵引下市场有望在震荡上继续寻求向上的机会,部分细分交易大幅升温后,波动也可能随之加剧,从科技到政策受益等方向的行情扩散值得期待。

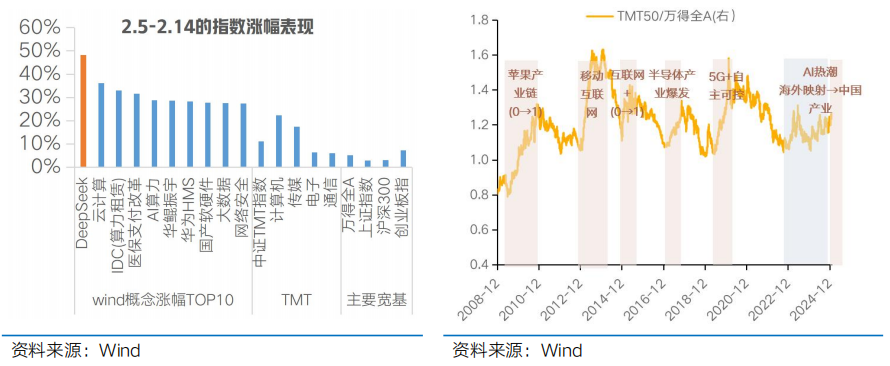

DeepSeek概念反复活跃,带动细分方向投资机会不断涌现,引领A股春季攻势。“卓越性能+低成本”并存的DeepSeek带来的模型平权打破原有产业壁垒想象,带动节后以来国内AI产业链从模型到算力、应用的全面繁荣预期演绎,2月5日至2月14日,DeepSeek概念累计涨幅近50%,引领国内AI投资热潮,但板块内部开始呈现分化态势。短期来看,由于部分概念公司股价超过现阶段实际基本面支撑,获利盘回吐需求增加,板块内部出现分化是正常现象;另一方面,板块整体热情尚未消退,部分资金仍在寻找低位布局机会,需关注公司自身的技术实力和盈利预期。中长期来看,本轮DeepSeek技术突破有望成为A股科技板块的“鲶鱼”,激活从算力到场景应用的链式反应,相关产业链上的优质公司仍具有投资价值。

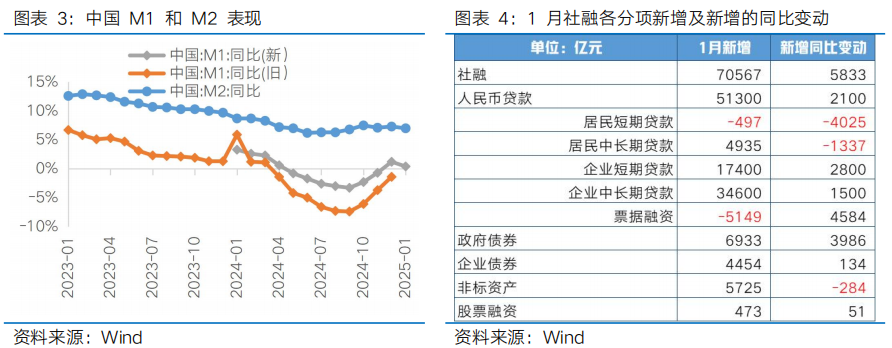

1月金融数据验证“开门红”,政策层面表态也偏积极,A股的“春季躁动”行情有望延续。数据方面,1月社融增长创历史新高,其中信贷和政府债是主要支撑,尤其是企业中长贷表现强劲,成为信贷和社融创纪录的重要来源,释放出社融增长结构改善的积极信号,或有利于助力风险偏好改善。政策方面,央行在本周四发布的2024年四季度货币政策执行报告中,对经济形势的表述相比三季度更加积极,此外,央行亦表示“根据国内外经济金融形势和金融市场运行情况,择机调整优化政策力度和节奏”,在把握好利率、汇率内外均衡的考虑之下,货币政策的“伺机而动”或意味着增量政策落地时点相对靠后。不过央行对当前的问题包括“外部环境复杂多变”、“国内需求不足”等也有充分的认识,由此央行再度重申“实施好适度宽松的货币政策”的基调立场,货币政策对经济的支持力度有望继续加码,持续推动信贷和社融稳定增长。

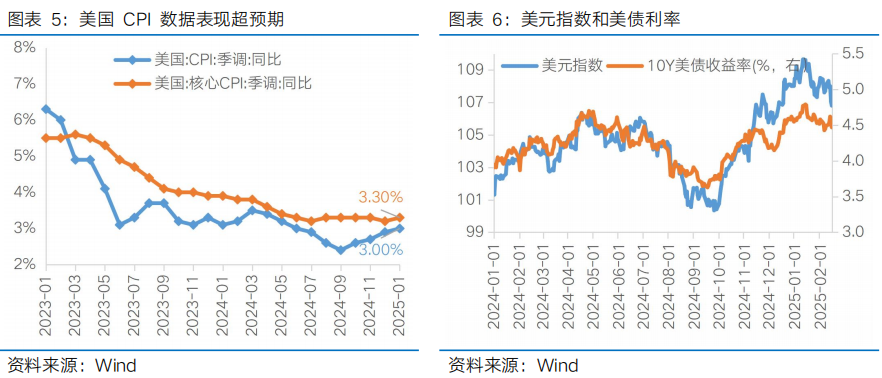

海外方面,美国对华关税政策和美联储降息路径的不确定性仍存,但短期扰动有限,两会之前A股市场有望在震荡上继续寻求向上的机会。美国通胀数据超预期,引发美联储降息预期延后。周三美国劳工统计局发布数据显示,美国1月核心CPI同比增长3.3%,预估为3.1%,前值为3.2%。在此背景下市场预期美联储降息25BP的时间由前一周的7月一度推迟到四季度。不过美国1月核心PPI呈现回落,1月零售销售额增速也有所走弱,在获得更多明确的信息之前,美联储降息路径仍存在较大不确定性。特朗普推出“对等关税”计划,但对我国直接影响有限。本次政策重点针对欧洲、韩国、印度以及部分东南亚国家等地区,并且在2月4日美国对华加征10%关税政策生效后,平均关税水平已经高于我国对美关税水平,预计我国受“对等关税”的直接影响有限,但本次政策可能影响我国以转口贸易方式出口至美国的产品。考虑到美国通胀压力仍大,“对等关税”最终的实施力度及实施方式(美国加关税/对方降关税)也都存在不确定性。在关税尚未尘埃落地、美联储降息“边走边看”以及地缘风险仍存的不确定环境下,美元指数或难阶段性走弱,美债预计也是在高位宽幅震荡的底色,对风险资产的压制难言缓解。但随着两会渐近,国内政策预期有望维持较高水平,成为牵引A股向上突破的重要力量。

行业配置而言,在宏观经济数据、业绩和政策的空窗期,重点关注:1)产业趋势:受益于全球科技创新浪潮和国产替代演绎的科技成长,关注端侧硬件、AI软件应用、半导体等;2)政策预期:扩内需为2025年经济工作的重中之重,两会将至,关注消费电子等“两新”政策扩围受益方向以及新消费等。3)红利资产:降温过后配置性价比再度凸显,仍是低利率时代的核心底仓选择

1 、市场展望探讨

2 、行业配置思路

3、本周市场回顾

(1)市场行情回顾

(2)市场情绪监测

(3)估值与盈利预测

4、下周宏观事件关注

市场展望探讨

本周市场呈现震荡向上走势,主要宽基指数普遍上涨,赚钱效应带动交投情绪维持活跃,日均成交额回到1.7万亿水平。结构上,市场热点依然聚焦在以AI为代表的科技板块,传媒、计算机延续强势表现,DeepSeek概念反复活跃,并扩散至AI医疗等应用方向,此外,哪吒票房超百亿也催化本周影视院线方向表现依旧亮眼。向后看,随着两会临近,政策预期牵引下市场有望在震荡上继续寻求向上的机会,部分细分交易大幅升温后,波动也可能随之加剧,从科技到政策受益等方向的行情扩散值得期待。

DeepSeek概念反复活跃,带动细分方向投资机会不断涌现,引领A股春季攻势。“卓越性能+低成本”并存的DeepSeek带来的模型平权打破原有产业壁垒想象,带动节后以来国内AI产业链从模型到算力、应用的全面繁荣预期演绎,2月5日至2月14日,DeepSeek概念累计涨幅近50%,引领国内AI投资热潮,但板块内部开始呈现分化态势。短期来看,由于部分概念公司股价超过现阶段实际基本面支撑,获利盘回吐需求增加,板块内部出现分化是正常现象;另一方面,板块整体热情尚未消退,部分资金仍在寻找低位布局机会,需关注公司自身的技术实力和盈利预期。中长期来看,产业逻辑是科技行情的灵魂,本轮DeepSeek技术突破有望成为A股科技板块的“鲶鱼”,激活从算力到场景应用的链式反应,相关产业链上的优质公司仍具有投资价值。

1月金融数据验证“开门红”,政策层面表态也偏积极,A股的“春季躁动”行情有望延续。数据方面,本周五盘后,央行公布2025年1月金融数据,其中1月M1(新口径)同比0.4%(前值1.2%),M2同比7.0%(前值7.3%)。新增社融7.06万亿元,同比多增5833亿元,社融增速8.0%(前值8.0%)。金融机构新增人民币贷款5.13万亿元,同比多增2100亿元,其中企业部门新增4.78万亿元,同比多增9200亿。1月社融增长创历史新高,其中信贷和政府债是主要支撑,尤其是企业中长贷表现强劲,成为信贷和社融创纪录的重要来源,释放出社融增长结构改善的积极信号,或有利于助力风险偏好改善。政策方面,央行在本周四发布的2024年四季度货币政策执行报告中,表示“支持经济回升向好的积极因素增多”、“生产、需求、物价、收入、预期等主要指标呈现出积极变化”,相比三季度报告的表述边际上更加积极。此外,央行亦表示“根据国内外经济金融形势和金融市场运行情况,择机调整优化政策力度和节奏”,在把握好利率、汇率内外均衡的考虑之下,货币政策的“伺机而动”或意味着增量政策落地时点相对靠后。不过,央行对当前的问题包括“外部环境复杂多变”、“国内需求不足”等也有充分的认识。由此,央行再度重申“实施好适度宽松的货币政策”的基调立场,报告将三季度报告中的“保持流动性合理充裕”调整为“保持流动性充裕”、“推动企业融资和居民信贷成本稳中有降”改为“推动企业融资和居民信贷成本下降”,表述上更加积极主动,意味着货币政策对经济的支持力度有望继续加码,持续推动信贷和社融稳定增长。

海外方面,美国对华关税政策和美联储降息路径的不确定性仍存,但短期扰动有限,两会之前A股市场有望在震荡上继续寻求向上的机会。美国通胀数据超预期,引发美联储降息预期延后。当地时间本周二,鲍威尔在国会听证会上表示“如果通胀没有继续朝着目标下降且经济保持强劲,美联储可能会在更长时间内维持利率不变”。周三美国劳工统计局发布数据显示,美国1月CPI同比增长3%,预估为增长2.9%,前值为增长2.9%;美国1月核心CPI同比增长3.3%,预估为3.1%,前值为3.2%。在此背景下市场预期美联储降息25BP的时间由前一周的7月一度推迟到四季度。不过美国1月核心PPI呈现回落,1月零售销售额增速也有所走弱,在获得更多明确的信息之前,美联储降息路径仍存在较大不确定性。特朗普推出“对等关税”计划,但对我国直接影响有限。当地时间2月13日,美国总统特朗普宣布,他已决定征收“对等关税”,即让美国与贸易伙伴彼此征收的关税税率相等,并称将考虑对使用增值税制度的国家加征关税。不过,一方面,对等关税不会立即生效,美国商务部长卢特尼克周四预测新关税将于4月2日实施;另一方面,本次政策重点针对欧洲、韩国、印度以及部分东南亚国家等地区,并且在2月4日美国对华加征10%关税政策生效后,平均关税水平已经高于我国对美关税水平,因此预计我国受“对等关税”的直接影响有限,但本次政策可能影响我国以转口贸易方式出口至美国的产品。考虑到美国通胀压力仍大,“对等关税”最终的实施力度及实施方式(美国加关税/对方降关税)也都存在不确定性。

在关税尚未尘埃落地、美联储降息“边走边看”以及地缘风险仍存的不确定环境下,美元指数或难阶段性走弱,美债预计也是在高位宽幅震荡的底色,对风险资产的压制难言缓解。但随着两会渐近,国内政策预期有望维持较高水平,成为牵引A股向上突破的重要力量。

行业配置思路

行业配置而言,在宏观经济数据、业绩和政策的空窗期,重点关注:1)产业趋势:受益于全球科技创新浪潮和国产替代演绎的科技成长,关注端侧硬件、AI软件应用、半导体等;2)政策预期:扩内需为2025年经济工作的重中之重,两会将至,关注消费电子等“两新”政策扩围受益方向以及新消费等。3)红利资产:降温过后配置性价比再度凸显,仍是低利率时代的核心底仓选择。

产业趋势:受益于全球科技创新浪潮和国产替代演绎的科技成长

全球视角下,2025年或是AI应用元年,AI中的有些应用在2025年或就将从0-1阶段进入1-10阶段,科技飞轮效应正在加速。其中端侧AI是未来规模化扩展及应用落地的重点,重点关注AI硬件中的手机、眼镜、汽车、机器人四大方向,其中可穿戴和机器人所代表的新兴产业则是重中之重。

近期DeepSeek爆火,引发国产AI投资热潮,重视AI应用端、推理算力的投资机会。DeepSeek以更低的成本、更高的模型性能和对芯片性能更低的要求,以及开源战略,为AI行业带来了“鲶鱼效应”。对下游应用端而言,DeepSeek技术上的突破也进一步拓宽了AI应用场景,有望加速AI商业化进程,随着AI应用的加速落地,推理算力需求有望高增。此外,近期美国AI芯片制裁进一步强化,以半导体产业链为代表的自主可控主线也将进一步凸显。

政策受益:“两新”政策加力扩围有望带动政策受益方向的投资价值抬升

2025年经济工作,扩内需成重中之重,其中中央财政支持“两重两新”是扩内需发力的政策重点。随着2025年“两新”政策加力扩围落地,汽车、家电、家居、消费电子等领域或将显著受益。从已公布的地方政府工作报告来看,也纷纷强调扩大内需,并且在“两新”扩围之外,扩容提质服务消费和发展首发经济、银发经济、夜间经济、直播经济等新消费业态被多个省份提及,全国两会渐近有望带来相关行业的投资机会。

红利资产:低利率时代的核心底仓选择

近期红利资产热度阶段性降温后,筹码结构更加健康,配置性价比再度凸显。中长期看,随着利率中枢的持续下行,红利资产的股息率优势继续凸显,是值得投资者长期重视的配置方向,关注银行、公用事业、资源等高股息红利资产。

上周市场回顾

(1)市场行情回顾

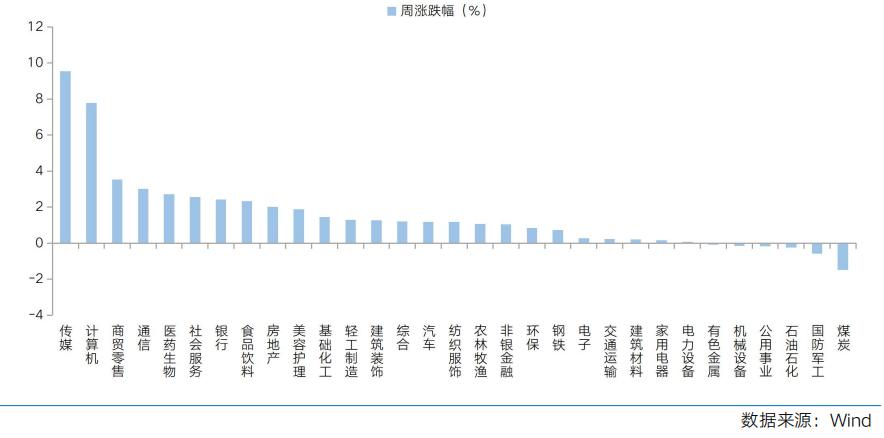

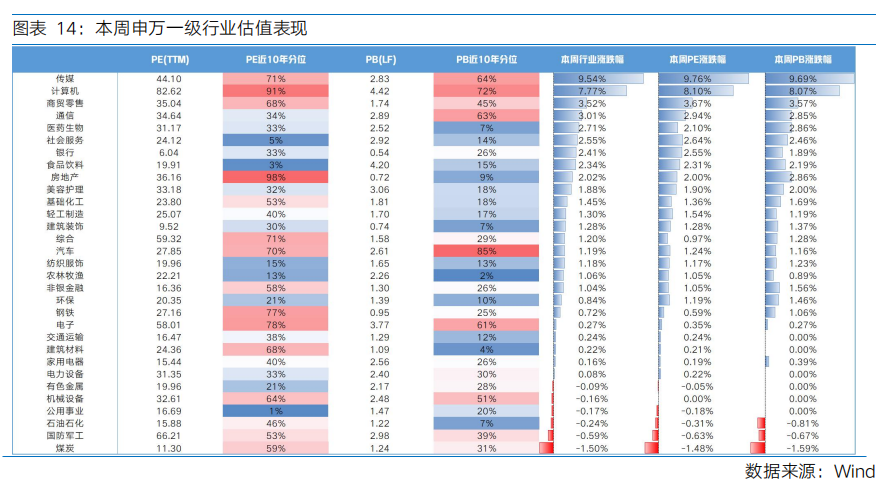

近一周,上证指数上涨1.30%,创业板指上涨1.88%,沪深300上涨1.19%,中证500上涨1.95%,中证A50上涨1.59%,科创50上涨0.36%。风格上,消费、成长表现相对较好,周期、稳定表现较差。从申万一级行业看,表现相对靠前的是传媒(9.54%)、计算机(7.77%)、商贸零售(3.52%)、通信(3.01%)、医药生物(2.71%);表现相对靠后的是煤炭(-1.50%)、国防军工(-0.59%)、石油石化(-0.24%)、公用事业(-0.17%)、机械设备(-0.16%)。

上周A股继续震荡上行,市场热点依然聚焦在以AI为代表的科技板块,DeepSeek概念延续活跃,带动云计算、AI医疗等方向涨幅靠前,哪吒票房超百亿也催化影视院线方向表现亮眼。从Wind热门概念板块来看,表现相对靠前的是云计算(16.52%)、IDC(算力租赁)(16.36%)、DeepSeek(16.34%)、医保支付改革(15.32%)、智慧医疗(14.10%);表现相对靠后的是智能音箱(-3.59%)、央企煤炭(-3.53%)、宇树机器人(-2.80%)、工业母机(-2.49%)、航运(-2.18%)。

(2)市场情绪监测

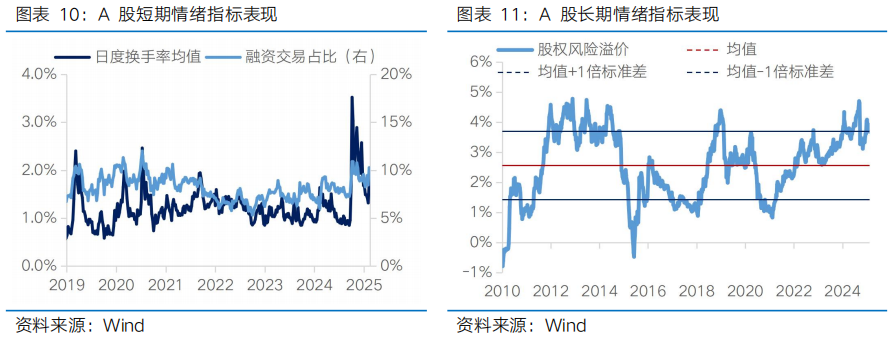

周市场放量上涨,交投情绪维持活跃。本周全A日均成交额较上周放量1339亿元至17496亿元。短期情绪指标看,本周日度换手率均值从上周的1.75%上升至1.92%,融资交易占比从上周的10.27%下降至9.80%(截至周四)。长期情绪指标看,本周股权风险溢价从上周的3.82%下降至3.68%,处于2010年以来81.21%的分位水平。

(3)估值与盈利预测

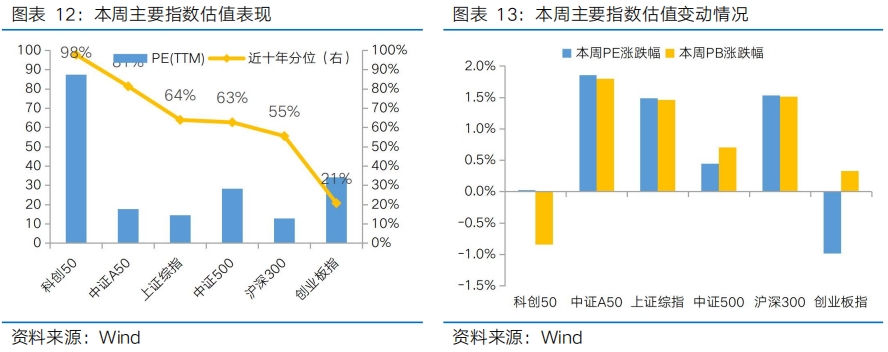

估值方面,主要宽基指数和行业指数估值多数扩张。从主要宽基指数看,中证A50、沪深300估值扩张幅度靠前,创业板指市盈率估值有所回落。从行业指数看,31个申万一级行业有25个行业实现估值扩张,其中市盈率涨幅靠前的是传媒(9.76%)、计算机(8.10%)、商贸零售(3.67%);市盈率跌幅靠前的是煤炭(-1.48%)、国防军工(-0.63%)、石油石化(-0.31%)。

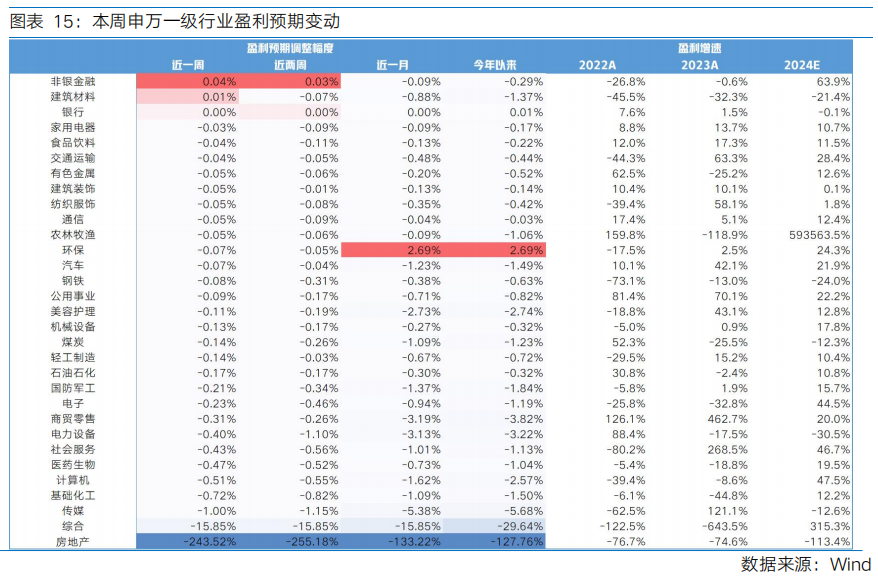

盈利预测方面,本周多数行业下调盈利预期。31个申万一级行业中有3个上调盈利预期,其中盈利预期上调靠前的行业有非银金融(0.04%)、建筑材料(0.01%)、银行(0.00%);盈利预期下调靠前的行业有房地产(-243.52%)、综合(-15.85%)、传媒(-1.00%)。

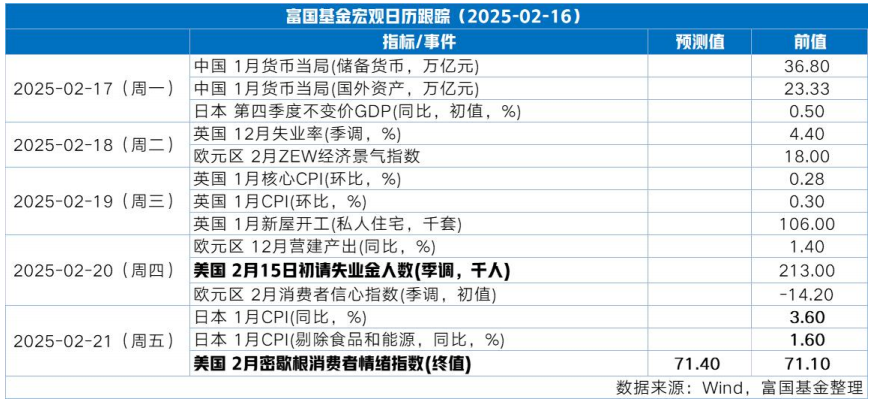

本周宏观事件关注

$富国精准医疗混合C(OTCFUND|018209)$

$富国新兴产业股票C(OTCFUND|015686)$

$富国中证消费电子主题ETF发起式联接C(OTCFUND|015877)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$

$富国中证芯片产业ETF发起式联接C(OTCFUND|014777)$

$富国中证消费50ETF联接C(OTCFUND|008976)$

#AI医疗概念强势延续,行情来了?##DeepSeek朋友圈挤爆了 :微信、百度接入##DeepSeek火爆全球,对A股影响几何?##AH股尾盘强势反弹!还能上车吗?#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。