#纵情生活,分享2025春节见闻#当前行情下的股债配置思路!

春节期间,家家户户本应洋溢着团圆的喜悦,但在亲戚们的聚会中,却不可避免地交织着因投资结果迥异而带来的不同情绪。我的二叔因明智的投资决策收获了颇丰的回报,脸上洋溢着难以掩饰的欢笑;大姑妈却因市场波动、判断失误等原因,投资未能如愿以偿,眉宇间难掩失落与焦虑。

今年以来,A股市场波动较大,偏股基金指数跌幅接近10%。然而,市场上各板块表现可谓是“几家欢喜几家愁”。在低估值红利板块中,像银行、石油、石化、煤炭这些板块在上半年表现还算硬朗,而以家电为代表的出口导向型行业在7、8月份感受到较大压力,尤其是特朗普胜选概率较高期间,家电板块进入了快速下行的轨道。

在债券牛市、股票熊市的行情中,纯债基金或许表现更优;在债券熊市、股票牛市的行情中,权益基金则可能更强。在股市债市都非单边涨跌行情、处于震荡波动时,“固收+”有望表现出“进可攻、退可守”的策略优势。

当前的市场,正是如此“震荡市”。

首先,“固收+”自带资产配置“buff”,以债券打底,构建相对稳健的组合“底盘”,再辅以部分权益仓,谋求组合收益增厚,既可减缓单一市场大幅波动风险,又力争在震荡市中进退自如,有望实现更有性价比的长期回报。

投资过程中,“反脆弱性”是关键。

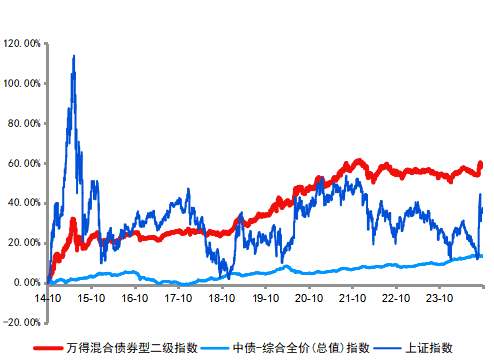

根据万得基金分类,“固收+”产品包括权益仓位不高于30%的一级债基、二级债基以及偏债混合基金,其中二级债基资产规模最大,且遵循经典的股债二八配置策略,我们不妨以二级债基指数为例,看看“固收+”如何降低波动,力争实现稳中有进。

如下图所示,二级债基指数短期业绩或不如股票指数,但拉长时间看,凭借其“稳中有进”的优势,二级债基过去十年分别超越了上证指数23.05个百分点、和中债综合指数46.49个百分点。

其次,从市场角度看,债券市场中长期逻辑有支撑,权益市场迎结构化配置机会,“固收+”横跨股债两市,或是投资者分享股、债市场机会的便捷工具。具体来看:

债市层面:债券市场仍是一个提供绝对收益的重要资产类别,可以为投资组合提供防守性保障。尽管短期内债券市场可能会经历一些波动,但整体来看,债券收益率和利率的缓慢下行趋势依然存在。

总体而言,我对债券市场持中性偏乐观的态度,在经济结构转型背景下,仍看好债券收益率温和下行趋势,同时也需要警惕短期内可能的波动风险。

股市层面:我们在资产配置的时候,常常需要去计算权益市场的风险溢价,以判断市场是“贵”还是“便宜”。那么现在的A股市场到底是身价高企还是物超所值呢?相较于债券资产,从估值维度来看,我们认为当下A股的估值已经到了一个相对便宜的位置。

从风险溢价来看,wind数据显示,当前万得全A风险溢价为3.30,位于近10年83.66%分位水平,权益资产仍具较好的配置价值。

最后,从当前行情看,股债平衡依旧是市场比较有性价比的策略。去年四季度以来,A股震荡整固、债市拒绝回调,大致呈现出一种跷跷板效应。如果同时持有股和债,投资组合的波动就会小不少,我们的持有体验会好得多。

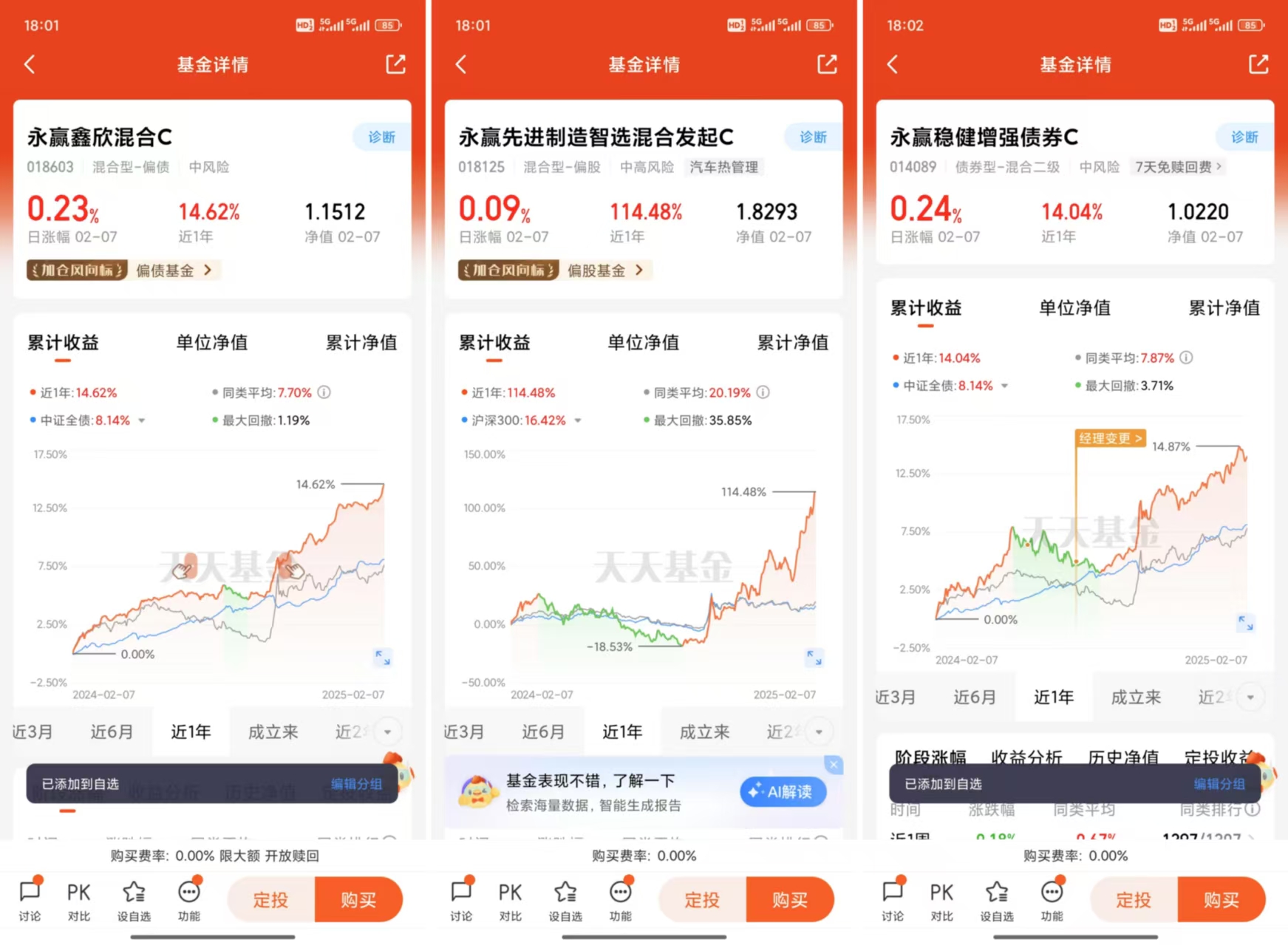

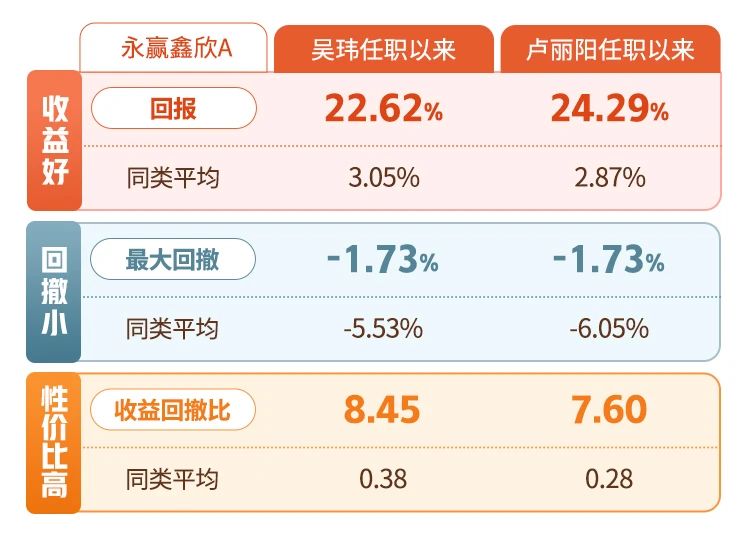

市场中,有这样一只固收+宝藏基金----永赢鑫欣,它23年全市场同类第一,24年继续全市场前3%,请全体起立,鼓掌。

这只是一个权益仓位20%左右的固收+,却在轰下13%的收益率的同时仅有不到2%的最大回撤。吴玮和卢丽阳的股债配置,让我感受到了固收+的真谛。原本大家觉得,固收+重要的是+的那部分权益,债券部分随便搞搞就可以了。但基金经理告诉我们,债券同样重要,在不同资产间切换配置,最终共筑一根近乎完美的净值曲线。

除此之外,我非常赞同永赢鑫欣两位基金经理对2025年市场的判断:债市利率下行趋势尚未逆转,低利率环境下波动加大,可以积极利用波段交易增厚收益;而股票市场方面,中期维度进入有可为区间,持续关注泛红利资产、化债受益、困境反转及新兴产业等。

我相信,永赢鑫欣可以带领我们,共襄2025年财富盛宴。@永赢基金