截至3月17日收盘,COMEX黄金期货涨0.3%报3010.1美元/盎司,再次刷新历史新高。瑞银集团预计未来四个季度黄金价格将达3200美元/盎司,较此前目标价上调200美元;而国际油价在接连大跌后出现反弹迹象,上周ICE布油近两个月来首次录得单周上涨,本周继续维持反弹趋势。(数据来源wind)

目前国内公募基金中,专注于大宗商品投资的产品仍比较少,能够同时覆盖原油与黄金双重周期的产品更是不多。而对于投资者而言,谈及大宗商品的投资,大多数人仍往往局限于传统观念。

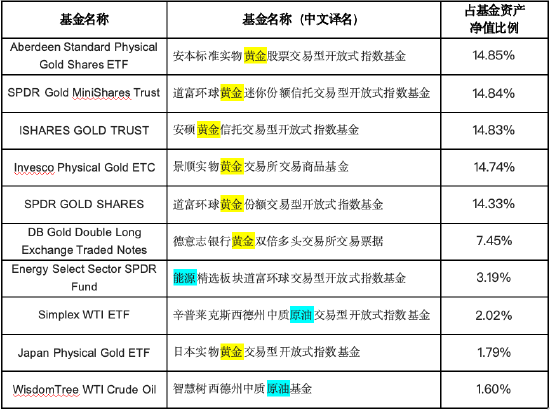

然而,投资者对这一投资视角和选择的空缺可以依靠优质QDII基金来弥补。2011年成立的$中信保诚全球商品主题(QDII-FOF-LOF)C(OTCFUND|020969)$正是其中展现出独特配置价值的一只产品。该产品过往披露的定期报告显示,重点布局黄金、原油两类大宗商品,形成“抗通胀为盾、顺周期为矛”的攻防体系。Wind整理自基金定期报告的数据显示,截至2024年12月31日,$中信保诚全球商品主题(QDII-FOF-LOF)A(OTCFUND|165513)$持有的前十大商品ETF中,投资于黄金、原油两类大宗商品的合计权重为89.64%。

2024年末前十大权重基金明细

数据来源:基金定期报告,时间截至2024年12月31日,定期报告中显示的持仓仅为时点数据,不代表基金当前或未来持仓,以上持仓仅供示意,基金管理人对提及的个券、基金等持仓不做任何推介,不代表基金管理人的任何投资建议,亦不作为未来收益的保证。基金投资的比例及标的将视市场情况在合同允许的范围内进行调整,具体请以基金法律文件为准。

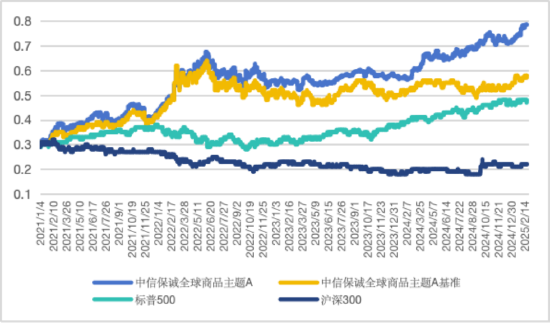

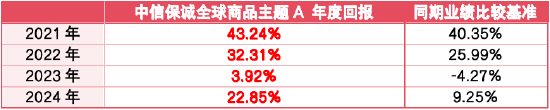

同时,基金定期报告显示,尽管面临海外经济周期切换、地缘政治冲突爆发等复杂的市场环境,该基金自2021年到2024年,仍实现连续四年获得正收益,且累计回报还显著超过了标普500指数。

(累计回报为:141% ,同期业绩比较基准业绩:近4年85.67%,已经托管人复核;标普500指数同期业绩为:57% )

注:标普500指数、纳斯达克1000指数数据来源:wind,统计区间2021.1.1-2024.12.31。基金历年业绩来源基金定期报告,基金净值已经托管复核,基金的过往业绩不代表未来表现,基金净值具有波动性。

对于希望布局大宗商品但受限于专业门槛的投资者,该产品的QDII-FOF-LOF架构均能较好满足场内和场外投资者的投资需求,特别是在当前QDII产品大规模限购的背景下,该产品也可作为全球资产配置的补充途径。

但仍需注意的是,普通投资者对于大宗商品的配置,应将其看作投资组合的“波动调节器”而非“发动机” 的角色,注重发挥其在优化资产结构,分散配置风险上的作用。因此,各位投资者结合自身的投资情况,在配置时合理控制配置比例。

注:中信保诚全球商品主题(QDII-FOF-LOF),2011/12/20成立,业绩比较基准为标准普尔高盛商品总收益指数。2020年-2024年业绩/基准业绩:-30.02%/-23.72%,43.24%/40.35%,32.31%/25.99,3.92%/-4.27%,22.85%/9.25%。2024/3/15设立C份额(020969),成立日至2024年末业绩/基准业绩15.87%/0.68%。历任及现任基金经理:刘儒明(20130115-20190125)、李舒禾(20111220-20190426)、顾凡丁(20190418-至今)。基金管理人对以上基金的风险等级评级为R4。

以上业绩数据来源基金定期报告。顾凡丁无其他同类在管产品。