- 点赞

- 评论

- ♥ 收藏

- A大中小

近期,国际金价高位震荡,COMEX黄金期货价格出现较为明显的宽幅震荡。截至12月17日收盘,COMEX黄金期货跌0.24%报2663.5美元/盎司。(数据来源:中国证券报,wind)

今年以来黄金几乎持续呈现震荡上行态势,截至12月12日,comex黄金期货累计涨幅30.57%,再度全球表现最好的大类资产之一,极大提高了投资者对黄金基金的关注。

金价持续走高的大背景下,黄金的投资需求出现明显增长。数据显示,三季度全球黄金投资需求达364吨,同比增长达132%。其中,黄金ETF在2024年第三季度净流入95吨,总资产管理规模达到2710亿美元。

华夏基金旗下黄金ETF华夏(518850)跟踪上海黄金交易所黄金现货实盘合约Au99.99价格,截至12月12日,产品规模从年初的2.1亿快速增长至11.59亿,增长4.5倍。尤其是10月17日产品宣布降费以来,规模翻倍,实现了短期快速扩张。

数据显示,黄金ETF(518850)管理费年费率将由0.5%下调至0.15%,托管费年费率由0.1%下调至0.05%,已降至全市场同类产品最低费率水平,投资人来可以以更低的费率水平,更好把握黄金板块的投资机遇。

美东时间12月12日周四,世界黄金协会报告指出,金价有望创下10多年来的最佳年度表现,截至11月已上涨28%。在这背后,央行和投资者的购买抵消了消费者需求显著放缓的影响。展望未来,所有人的目光都集中在特朗普第二任期对全球经济的影响。目前对GDP、收益率和通胀的预期表明,2025年黄金将出现积极但温和得多的增长。上行走势可能得益于利率大幅降低、波动性上升或央行黄金需求持续高于平均水平。相反,更高的长期利率或疲弱的黄金消费需求可能带来逆风。

黄金投资怎么选?

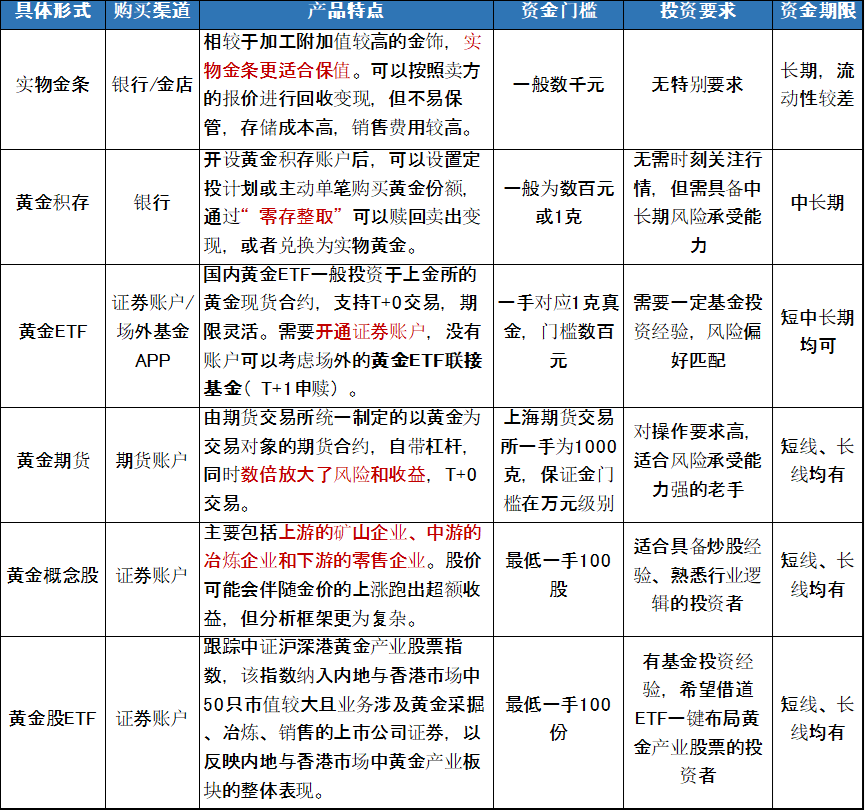

黄金投资品类丰富,常见的有黄金ETF、积存金、金饰品、金条金币等,相对而言,黄金ETF有哪些投资优势?

从历史回报的角度来看,近三十多年黄金的长期回报水平与通胀率大致相当,复合回报约6%。年度收益率差异较大,最好的年份可以涨30%,最差的年份跌近30%。但由于其可以对抗通胀和地缘政治风险的特性,以及与国内股票、债券、大宗商品等其他大类资产走势的低相关性,在家庭资产配置中仍然具备一定的重要性。

如果考虑配置黄金,一是要注意仓位控制,黄金更适合作为资产配置的一环而非重仓或单一布局。无论是多么看好基本面,集中度一旦过高,投资者会天天看价格变化,不涨的时候容易着急,跌的时候会担心是不是基本面出问题,这样导致交易动作变形,很难真正赚到黄金价格长期上涨的钱。二是要结合自身的风险承受能力、投资预期和资金期限选择适合自身的黄金品种,以一个中长期投资理财的视角来考虑这个问题,避免短期交易。国际黄金价格是由各国央行、金融投资机构定价,是高度有效的。跟这些极为专业的投资者做对手盘,普通投资者很难期待通过高抛低吸赚差价。

相关产品:

——看好未来金价上涨行情的客户

黄金ETF华夏(518850)密切跟踪金价走势,支持T+0交易,适合有资产配置需求的投资人,可作为资产配置底仓,场外联接(008701/008702)。

$华夏黄金ETF联接A(OTCFUND|008701)$

$华夏黄金ETF联接C(OTCFUND|008702)$

——看好黄金产业链个股未来盈利表现,以适当博取权益市场上行收益并追求更高弹性的投资者

业内人士认为,黄金股与金价走势趋同,但弹性更高,或有望在金价上行区间放大黄金价值。5月21日以来的金价震荡走强,涨幅7.99%,黄金股ETF(159562)跟踪的SSH黄金股票指数跌18.45%,截至12月10日,背离幅度超26%。随着A股投资情绪回暖,有望迎补涨行情,场外联接(021074/021075)。

$华夏中证沪深港黄金产业股票ETF发起式联接A(OTCFUND|021074)$

$华夏中证沪深港黄金产业股票ETF发起式联接C(OTCFUND|021075)$

#每日信息前沿#

#指数掘金小组#

注:黄金ETF华夏的跟踪上海黄金交易所黄金现货实盘合约Au99.99价格,其2019-2023年完整会计年度业绩为:19.94%,13.83%,-4.85%,9.84%,17%,指数历史业绩不预示基金产品未来表现。

A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。

数据来源:Wind、券商研报、华夏基金等。以上产品风险等级:R4。风险收益特征:黄金ETF华夏为商品基金,90%以上的基金资产投资于国内黄金现货合约,黄金现货合约不同于股票、债券等,其预期风险和预期收益不同于股票基金、混合基金、债券基金和货币市场基金。黄金ETF华夏实行T+0回转交易机制,资金运作周期缩短,可能带来短期波动风险;特有风险提示:上海黄金交易所黄金现货市场投资风险,基金份额二级市场折溢价风险,参与黄金现货延期交收合约的风险,参与黄金出借的风险,申购赎回清单差错风险,参考IOPV决策和IOPV计算错误的风险,退市风险,投资者认购/申购失败的风险,投资者赎回失败的风险,代理买卖及清算交收的顺延风险,基金份额赎回对价的变现风险,基金收益分配后基金份额净值低于面值的风险等。具体详见《基金合同》、《招募说明书》等基金法律文件。黄金ETF联接基金主要通过投资黄金ETF紧密跟踪标的指数的表现,因此本基金的净值会因黄金ETF净值波动而产生波动。黄金股ETF的特有风险包括:本基金通过港股通投资于港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等具体详见《基金合同》、《招募说明书》等基金法律文件。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。