- 131

- 131

- ♥ 收藏

- A大中小

过去十年,投资者习惯聚焦中美两大市场,但在全球产业链重构的当下,这种策略面临挑战:

• 美股科技股估值接近历史高位,标普500市盈率达25倍;

• A股市场结构性分化显著,行业轮动速度加快;

• 印度、东南亚等新兴市场存在个股选择难度大、交易成本高等问题。

今日早盘,跟踪富时亚太低碳精选指数的$亚太精选ETF(SZ159687)$表现活跃,上涨 0.53%,延续其作为亚太资产配置工具的热度可以实现“一基覆盖多国”。

该指数前五大成分地区为日本(28%)、中国大陆(19%)、中国台湾(15%)、澳大利亚(12%)、韩国(11%),既包含成熟市场的稳定性,又纳入新兴市场的成长性,近三年年化波动率14.7%,低于MSCI亚太指数16.2%的水平。

该指数的构建逻辑体现两大核心思想:

1. 低碳筛选:要求成分股单位营收碳排放年均下降5%以上,剔除传统能源企业,聚焦绿色技术、清洁制造领域。

2. 龙头优选:选取各行业市值前30%企业,如台积电(半导体)、三菱UFJ(金融)、丰田(新能源汽车)、CSL(生物科技)等,确保资产质量。

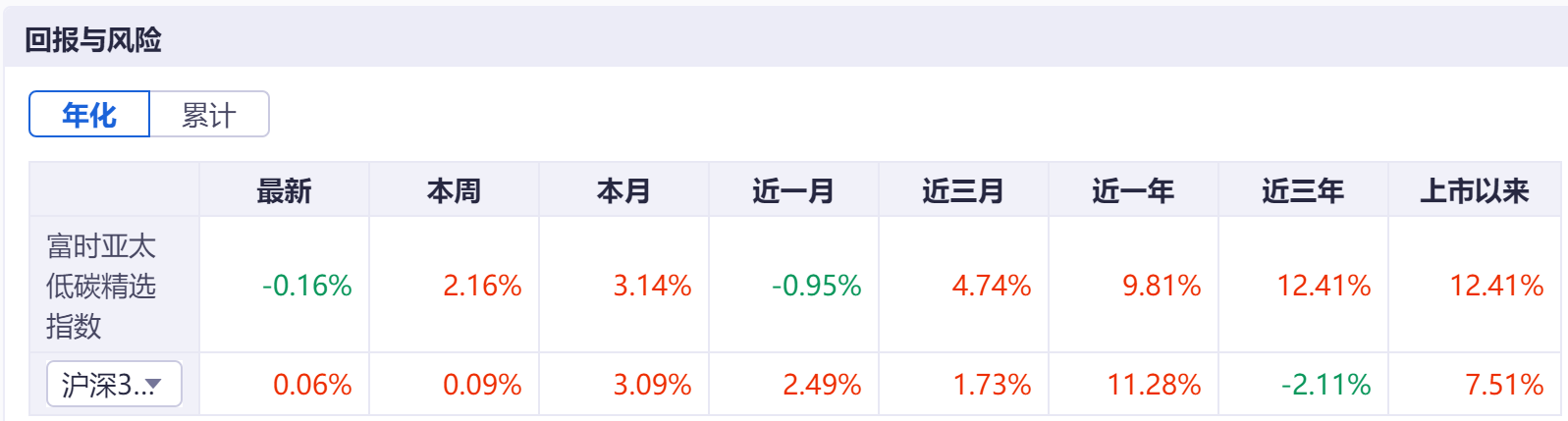

这种“低碳约束+龙头聚集”的策略,使指数在2023年2024年实现13.2%的年化收益,跑赢84%的主动管理型亚太基金。A股跟踪该指数的唯一ETF——亚太精选ETF(159687)因而成为机构配置亚太资产的效率工具。

对于普通投资者,可通过三步构建投资计划:

1. 定位需求:

o 若追求科技成长:关注半导体权重占比(合计21%),观察全球芯片库存周期。

o 若侧重稳健收益:参考金融(18%)、公用事业(12%)板块的股息率(平均3.2%)。

2. 择时参考:

o 当指数市净率(PB)低于1.5倍时,历史数据显示未来一年正收益概率达82%。

o 人民币兑美元汇率突破7.2时,可适度增配以对冲本币波动风险。

3. 风险控制:

o 设置8%-10%的止损线,避免单一地区黑天鹅事件冲击。

o 每年6月、12月成分股调整后,评估持仓结构变化。

根据IMF预测,2025-2030年亚太地区对全球经济增长贡献率将维持在65%以上,核心驱动力包括:

• 产业升级:日本半导体材料、韩国显示面板、台湾芯片代工形成三角技术闭环。

• 消费爆发:东南亚中产阶级人口5年内将突破2亿,带动电商、金融科技需求。

• 政策红利:RCEP协定降低区域关税,东盟国家基础设施投资年增速超15%。

对于希望分享亚太增长红利的投资者,亚太精选ETF(159687)及其联接基金$南方富时亚太低碳精选ETF发起联接(OTCFUND|021190)$ (A类021189/C类021190)提供了一站式解决方案。当前指数市盈率18.3倍,处于近五年40%分位,配置价值逐渐显现。建议大家以半年至三年为持有周期,淡化短期波动,聚焦长期产业逻辑。#黄仁勋:DeepSeek加剧算力短缺!##Q4净利飙升30%!如何解读腾讯财报?##美联储鸽派决议,美股大涨!能追吗?#