- 126

- 128

- ♥ 收藏

- A大中小

2025年一季度,亚太地区金融市场的核心矛盾聚焦货币政策转向与碳中和政策深化。越南在3月10日将越南盾中间价下调至历史低位,引发资本外流担忧;中国于3月6日宣布实施适度宽松货币政策,释放降准降息预期,推动离岸人民币流动性边际改善。与此同时,IMF最新预测显示,亚太主要国家2025年债务率普遍低于欧美(中国93.8%、日本153.9%),为绿色财政刺激提供空间。政策层面,印尼、泰国维持基准利率不变但释放宽松信号,新加坡金管局联合国际机构筹集50亿美元支持低碳基建,显示区域政策正向绿色经济倾斜。

对整体亚太市场的影响:流动性宽松预期叠加碳中和投资加速,推动资金向低碳资产集中。数据显示,2025年1-2月亚太地区可再生能源发电量同比增长23%,其中印度风电与太阳能发电量分别达118.98GW和503.2GW,低碳产业景气度持续验证。

就目前而言,亚太板块高成长、低估值核心价值逻辑依然清晰,我们从以下方面来看:

首先从基本面来看,龙头溢价与政策红利共振

该指数覆盖11个亚太经济体的214只大中型股票,聚焦清洁能源(24.7%)、绿色交通(20.5%)和低碳金融(13.8%)三大核心领域。以权重股招商银行为例,2025年1月以来获中信证券、广发证券等23家机构“买入”评级,其绿色信贷余额突破1.2万亿元,年化增速达35%。指数成分股的ROE中位数(12.3%)显著高于MSCI亚太指数(9.8%),盈利质量优势凸显。

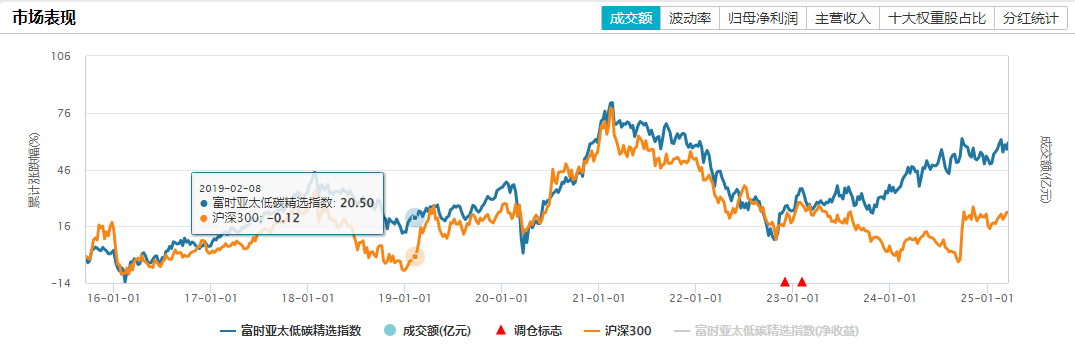

其次是看估值,富时亚太低碳精选指数横向性价比凸显,成长空间显著。

当前指数PE(14.2倍)处于近五年30%分位,较MSCI亚太指数(18.5倍)折价23%。横向对比看,其股息率(3.8%)高于沪深300(2.9%)且PEG(0.9)低于标普500(1.3),兼具价值与成长属性。

对此,多家头部券商也表示,一致看好低碳转型中的阿尔法机遇:

其中,中信证券 指出(3月18日报告),富时亚太低碳指数的行业配置与国内“双碳”政策高度契合,银行(24.7%)和交运(20.5%)的高权重构成抗波动基础,而新能源(15.2%)的成长性提供超额收益空间。光大证券 测算(3月17日数据),指数成分股未来三年净利润复合增速达18.4%,显著高于传统周期板块。”

国际视角看,摩根士丹利 在1月23日研报中强调,亚太低碳企业正承接欧洲产业转移,预计2025年海外订单占比将提升至35%,技术输出带来估值重估机会。

对于普通投资者,$亚太精选ETF(SZ159687)$是唯一跟踪富时亚太低碳指数的ETF,年内跟踪误差仅0.12%,显著优于同类产品。该产品管理费仅0.2%,显著低于QDII基金平均水平,从持仓结构看,兼具技术领先性与现金流稳定性。场外的投资者也可以关注一下其联接基金$南方富时亚太低碳精选ETF发起联接(OTCFUND|021190)$把握机遇~#消费贷额度普涨至30万!最长可贷7年##机器人概念调整,什么原因?如何应对?##深海科技万亿蓝海启航!产业或迎爆发#