今年以来,国内市场指数表现呈现极度割裂态势。面对这种分化明显的市场格局,不少投资者自嘲道:“我在红利中躲牛市”。

全文共分为四部分:红利与成长、均衡配置、指数基金配置和我的应对。共3900余字,阅读需8min。

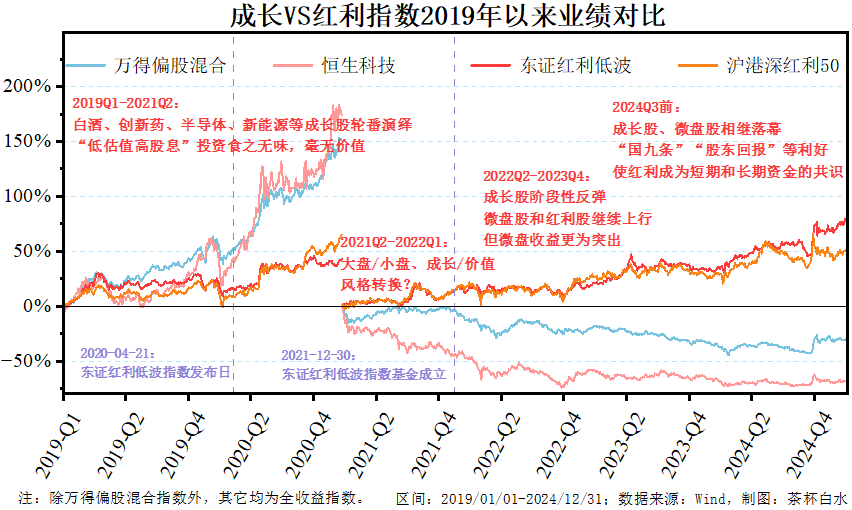

一、成长与红利

截至昨日,受益于流动性充裕的小微盘指数——北证50继续保持“924”行情后的强势,年内收益高达36.72%,领跑市场。紧随其后的是恒生科技指数,该指数因Deepseek的发布激发了投资者热情,年内收益约为28.87%,位居第二。

与之形成鲜明对比的是,去年备受青睐的中证红利指数,今年以来表现最为疲软,收益率为-4.49%,位列市场末端。其次是去年广受推崇的沪深300等宽基指数和债券基金,收益率徘徊在0%附近。

不免让人感慨,投资市场周期轮动的规律再次得到印证。我曾在《沉淀与成长:2024投资总结与未来展望》一文中详细探讨过红利与成长风格的变化,以及对这两类资产的判断。

简言之:

(1)港股和A股红利股具备强相关性。红利股虽然不会大幅下跌,但持有的机会成本较高,性价比不佳。对于坚持红利投资价值判断的投资者而言,市场下跌反而提供了更好的买入机会。

(2)成长风格股票估值相对较低,性价比较高。未来只要基本面企稳或有利好催化,经济预期转好,成长股就可能迎来反转。届时,成长股和红利股的表现或将逐步分化。

二、均衡配置

回到现在的市场,红利真的跌了。投资者还有信心敢于买入吗?还是更想要锐度,去追成长呢?

以下是我的看法:

大多数人很难做到精准判断风格,那就保持均衡就好,争取打个及格分。权益方面的配置,靠近宽基指数;固收方面,二级债基、偏债混是更优的选择。

我和大多数博主的观点不一样,红利资产不能用来当做权益资产的底仓,它是一种很极致的风格表达。

我很推荐均衡,如果不会或不想搭配主动基金做组合,那宽基指数无疑是更好的选择。

有时我会思考:为什么媒体热衷于宣传"底仓"概念?这无非是因为所谓的"底仓"在过去连续几年表现良好,于是人们便进行线性外推,认为这种趋势会持续下去。

这与我们心理上的锚定效应息息相关,人都喜欢比较,这会形成焦虑。

在过去的熊市背景下,投资者更关注"绝对收益"(即相对于宽基指数具备较高的相对收益)。而现在,可能有人已经开始关注相对收益(收益率必须跟上指数或更高)。

纵观历史,所谓的"底仓"推荐其实是随市场环境变化而调整的,并非一成不变。

三、指数基金配置

作为投资者,我乐见指数基金的发展。去年,随着政策倾斜,沪深300和中证A500指数基金迎来了发展契机,成为众多投资者资产配置的重要组成部分。

2024年11月中旬,证监会发布《上市公司监管指引第10号——市值管理》,明确提及七个宽基指数:中证A500、沪深300、科创50、科创100、创业板指、创业板200和北证50。

这一政策文件对指数基金的长期发展是重大利好,旨在引导投资者进行长期资产配置,从而壮大权益市场。

对权益投资者而言,中证A500和沪深300通常是心理锚点。若不追求超额收益,这两个指数非常适合作为投资组合的底仓配置。

不过,截至目前,宽基指数表现尚不理想,收益在0%附近徘徊,未能展现"牛市"特征。

其他指数则更偏向成长领域,投资者应根据个人风险承受能力和投资能力进行相应配置。

除上述指数外,红利指数是投资者最为关注的指数类型。据统计,红利指数在所有SmartBeta指数中的规模占比高达85%,足见其受欢迎程度。

红利指数凭借高股息率特性,衍生出低估值的投资特点,这使其在熊市中表现尤为出色。稳健性是红利指数的最大特征。

我认为,红利的配置,和成长一样,都是对市场极端的风格表达。更多体现的是市场的风险偏好。

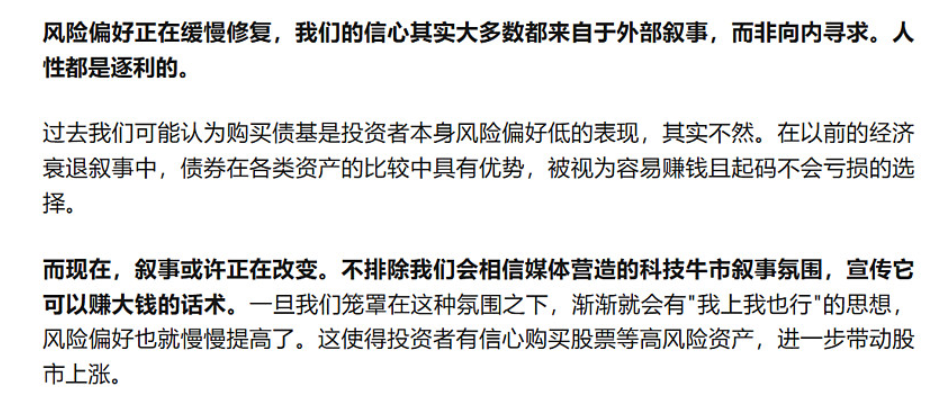

而风险偏好,一部分是由自己决定的,知道自己的能力圈,绝不越界。另一部分,是由外部叙事决定的。

如前几天文章提到的:

红利在未来市场的适应性如何,能力有限,我无法下判断,只做观察。

红利更考验持有者的定力。做好配置,方能心安。

另外,最近自由现金流指数的推出备受热捧,众多基金公司也在跟进发行,3月3日已经获批,只等待发行了。

对于自由现金流指数,认同其背后的投资逻辑,但对指数的实际表现表现保持怀疑态度,如《震惊!A股竟有年化17%的指数》这篇文章所言,怀疑有过拟合的嫌疑。

最后,就是行业指数,它对投资者的能力要求极高。我有自知之明,不做这方面的投资,其实也可以从我组合的持仓来看,如果我主动选择其中的行业,不选择主动基金的话,那我的业绩肯定超烂。

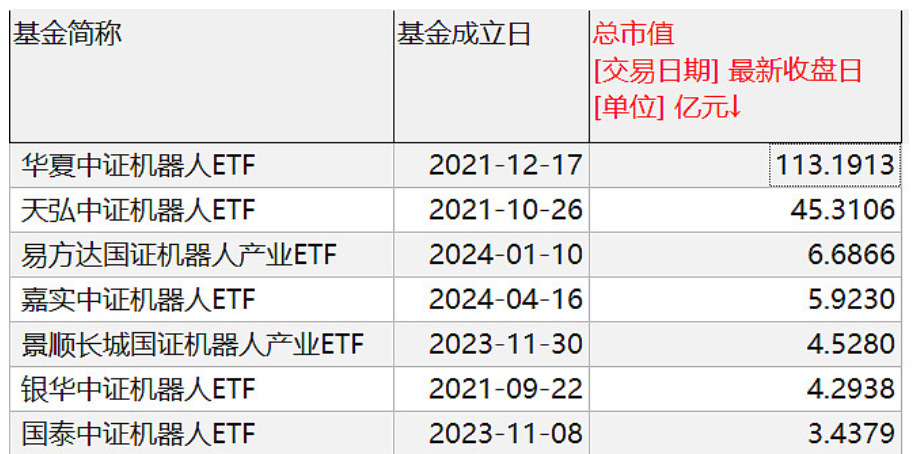

随着科技板块兴起,机器人热度居高不下,前几日,华夏基金的机器人ETF已经破百亿了,不愧是指数第一大厂。

行业ETF的出现,方便了投资者的交易需求,但又有多少人有能力从其中赚钱呢?

希望不会步光伏ETF的后程。

四、我的应对

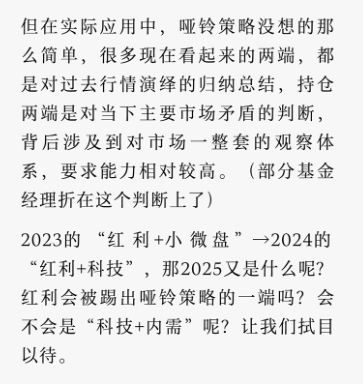

现阶段,均衡策略几乎被赋予了"哑铃策略"这一高大上的名称。受过去市场行情的影响,许多投资者简单地将其理解为"科技+红利"的两端配置,这两者也具有一定的负相关性。

然而,我认为哑铃策略的实际执行远比这种简化理解复杂得多,需要对市场有全面的观察。2025年,“红利+科技”是否会演变为"科技+内需"的配置模式?让我们拭目以待。

我不是做策略的高手,以上只是猜测,更多精力放在了优选基金经理的层面上。

当下,我依然强烈看好成长,但会考虑持仓基金的互补(对冲)关系,尽量提高风险收益比。

我们平常可能更倾向于“只见树木,不见森林”,即更关注哪只基金变现更好,但很少从配置思维,进行整体考量。

以“洞见”组合为例,从组合层面,说一下我的投资思路,而非单只基金。

前几日,一方面,对中欧智能制造和国证港股通科技做了部分仓位止盈,做了“高切低”;另一方面,对部分持仓做了优化,将鹏华朱睿换为了交银杨金金。

2019-2020年,科技、消费和医药成为市场最热门的赛道。近些年来,在这些领域的低估时期,我始终保持了标配。

股市投资者常说,每一轮牛市的主题和表现资产都不相同。深思这句话后,我认为主题确实会随着主流叙事变化而变化,但表现优异的资产类别却可能并未完全改变。

如今,市场主题已经演变为:成长方面关注“新质生产力”,这与政策导向紧密相连;价值方向则聚焦于“股东回报”,同样是政策鼓励的方向。

科技类资产已经崛起,其背后逻辑已为市场普遍认可,即人工智能发展大势的到来。

而消费和医药行业目前仍处于低谷,但可能是未来表现出色的投资方向。

从组合构建角度,对这些蓄势行业配置部分仓位既能形成对冲,又为未来机会做好准备。选择能获取超额收益的主动型基金,将帮助投资者更顺利地度过行业寒冬期。

在"洞见"投资组合中,医药、消费和科技基金形成了一种对冲关系,也为未来的板块轮动做好了准备。

消费选择了富国周文波,持仓更偏向出海,具备获取超额收益的能力;医药选择了汇添富张韡,偏向创新药,亦在过去几年同类表现较好。

多数投资者习惯依靠部分指标预判行业表现,但在A股市场中这种方法往往难以奏效。A股的特点在于交易预期而非事实,这使得预测变得尤为复杂。

我的投资策略更偏向于左侧交易——要信早信,要么不信。右侧交易同样充满挑战,例如恒生科技今日再涨5%上演逼空行情,如果没有足够的勇气或完善的交易策略,很难把握追高的时机。

中金朱剑胜近年来的表现虽不及多数投资者预期,但我依然决定在组合中持有他的基金。

原因有二:首先,他的核心投资理念未发生重大转变,仍专注于寻找被错杀的成长性资产,目前主要布局内需领域;其次,从客观角度看,即使是优秀的基金经理也会有短期表现不佳甚至逆风的时候,但长期业绩往往会趋同,这一点我能够理解并接受。

从组合构建的角度看,既要有当下绽放的花朵,也要有含苞待放的花蕊,这才是一个健康的投资组合状态。如果组合中的所有持仓都同时上涨或下跌,那通常意味着市场情绪处于极度乐观或悲观的时期。若非如此,则可能是选基金或配置存在问题,偏离了均衡策略——即追求最佳风险收益比的目标。

东方红周杨亦如此。

简单说说交银杨金金,为什么调入?

原因有二:首先,组合层面,其持仓偏向电力、化工及基本面有好转迹象的各类企业,与组合中现有的科技、消费、医药等持仓能形成一定对冲。

其次,他的个人投资能力相对较强,能根据对企业自下而上的观察,结合市场环境,做出相应的应对,具有更前瞻的布局。现阶段,更偏向以基本面复苏的角度,构建其组合持仓。具体的情况,需等3月底的2024年报发布。

写上面这几段话,主要是想让大家不要太计较局部单只基金的得失,以整体的思维考量自己当下的持仓。

现阶段,成长方向除了港股和科技,其他方向表现依然不强,配置的价值依然存在,空间依然很大。

在去年10月份的文章《下一阶段:震荡和分化》中写道:

1、靠仓位高低,市场最容易赚钱的时刻已经过去。

2、市场需要实打实的经济数据回暖、超预期,才有可能迎来下一次指数性的普涨。

3、在此期间,路漫漫,震荡和分化会是常态,这是主动权益基金所擅长的方向,也是最难的。

毫无疑问,当下已然是处于指数震荡,行业主题表现已经分化,是最难的时刻,这对投资者的心态是莫大的考验。

可能大多数投资者,依然对价值类基金(包括红利)保有更大比例的配置。从哑铃策略组合的构建角度,也可以理解。

大多数投资者的风险偏好依然不高,被过去熊市的回撤吓怕了,怕变成永久性损失。

无论如何,对于未来的市场,无人知晓,保证我们的心态不焦虑,不烦躁,可以睡得着觉,那持仓就是最好的一种状态。操作上,保持过程正确,结果顺气自然就好,投资赛场上,是一种长期的较量,而非“今年以来”。

风险提示:本文的观点和内容仅出于传播信息的需要,记录个人在投资方面的成长,仅供参考不构成任何投资建议。基金有风险,投资需谨慎~

@天天基金创作者中心 @天天精华君 #中国团队AI助手Manus性能超越OpenAI##中国资产爆发!摩根资管:重估才刚开始##人形机器人万亿赛道启动!#$富国消费精选30股票C(OTCFUND|021605)$$广发北证50成份指数C(OTCFUND|017513)$$华夏中证机器人ETF发起式联接C(OTCFUND|018345)$