本周是今年春节之前A股最后一个完整的交易周。接下来春节长假临近,一方面不少人会选择持币过节,另一方面节日避险情绪也会有所升温,继而对行情产生一定影响。因此短期之内行情依旧具有一定的不确定性,出现持续上涨的行情概率不大。不过本周还是有几个值得关注的经济事件,其中就包括周一刚公布的1月份LPR报价。

而根据同业拆借中心的数据显示,1月份的LPR保持不变:1年期LPR为3.1%,而5年期以上LPR为3.6%,符合市场预期,同时这也是央行连续3个月保持利率水平不变了。虽然说一月份未降息,但是央行也开启了大额净投放来提升市场流动性。据Wind数据显示,自从1月以来央行通过公开操作向市场共净投放了超过万亿的流动性。

本次LPR连续三个月按兵不动的主因可能是维持银行净息差并且稳定人民币汇率。虽然说一些人1月份降息的预期落空了,但是从长期来看,在适度宽松的货币政策基调之下,LPR下降的空间还是存在的。货币宽松还是大方向,降息降准会迟到,但是不会缺席。在幅度上,国盛证券预计2025年降息40个基点左右甚至更高。

眼下债市在经过了前期的大涨之后进入了震荡调整的阶段,十年期国债收益率在1.6%以上震荡,继续下行需要新的增量信息,而大幅反弹的概率也较小。从年度视角来看,债市在一年的大牛市之后,今年大概率不会再出现显著牛市,但是也并不需要看空。目前保持的低利率环境,正是政策支持“稳住楼市股市”的基础,预计这种低利率的环境还将继续。

权益端市场也同样复杂,今年的宏观环境更为震荡,市场面临更多变的不确定性,更宽松的宏观流动性和持续的稳增长博弈。在基本面方面,全A盈利预计有边际修复,但并非全年定价的核心。

这样看来,展望2025年市场环境可能会为进可攻退可守的“固收+”带来比较好的土壤。其所追求的目标就是通过债券和其他资产的科学搭配,向债券要安全,向更高波动性的资产要收益弹性,起到“1+1>2”的效果,这在行情不确定性较高的市场环境中优势尤为明显。

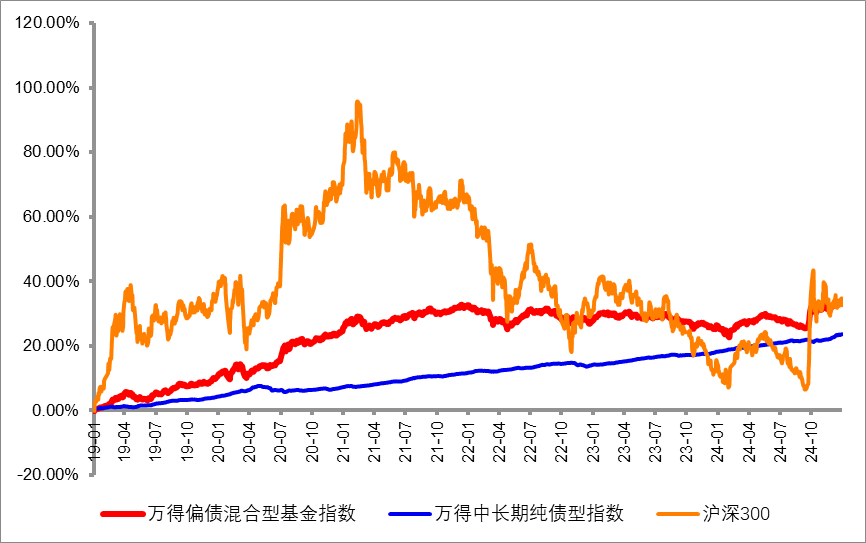

从行情表现来看,固收+产品的长期投资价值还是很明显的。根据Wind数据,万得偏债混合型基金指数最近五年以来的收益率达到了33.19%,不仅远高于万得中长期纯债指数的23.69%,同时也比同期的沪深300指数高。而在风险方面,万得偏债混合型基金指数的最大回撤为7.57%,略高于中长期纯债的1.75%,但远小于沪深300的-45.6%。更低的回撤加上较为可观的收益率,看来固收+的确比较适合作为长期投资理财的标的。

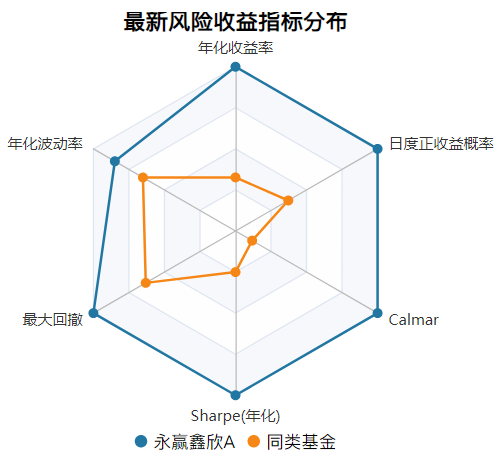

那么在市面上一千多只固收加产品之中,如何挑选一只合适自己的呢?咱们可以从固收加的两个指标来考虑,即收益率和风险控制。根据Wind数据显示,在1100多只固收加产品中,最近两年收益率最高的是这只$永赢鑫欣混合A$ (010923),达到了23.89%,不仅高于偏债混合型基金指数的2.58%,更远比沪深300的7.87%的跌幅高出不少。

另外,风险指标我也很关注,鑫欣最大回撤是1.73%,远优于同类平均的-7.8%,另外年化收益率,日度正收益概率,夏普比等方面都挺不错。

为啥鑫欣能兼顾收益弹性和回撤控制?主要是由于它采用的股债对冲策略,用利率债和高等级信用债为底仓,以可转债+股票来增厚收益,除了对于资产配置的选择之外,基金经理也会对久期的灵活大胆调节。在权益部分积累了一定的收益安全垫时,基金经理可以更为极致地操作久期,以对冲权益部分的回撤。这种灵活性的存在,使得永赢鑫欣在股市表现良好时,能够大胆放手用股票多赚收益,同时利用利率债的波段操作再赚一道收益,实现了双重收益来源。而当行情出现波动时,永赢鑫欣的债券底仓能够对冲股票带来的回撤,让业绩表现更加稳当。

我认为,虽然股市波澜起伏,但关于新周期的逻辑未完待续,另一边债牛意犹未尽,却开始步入如履薄冰之境,“固收+”策略会成为今年稳健的新选择,我目前关注了$永赢鑫欣混合A$ (010923)这只,后续再分享。#春节持基还是持币?#