昨夜老美那边,股债汇全部下跌,今日可能会对A股造成影响,但是债市这边比较稳定。

信用债高开,止跌反弹迹象明显。

之前的帖子里我讲到过,4月和5月信用利差有望收窄,信用债将迎来确定性较高的行情。

主要原因有二:

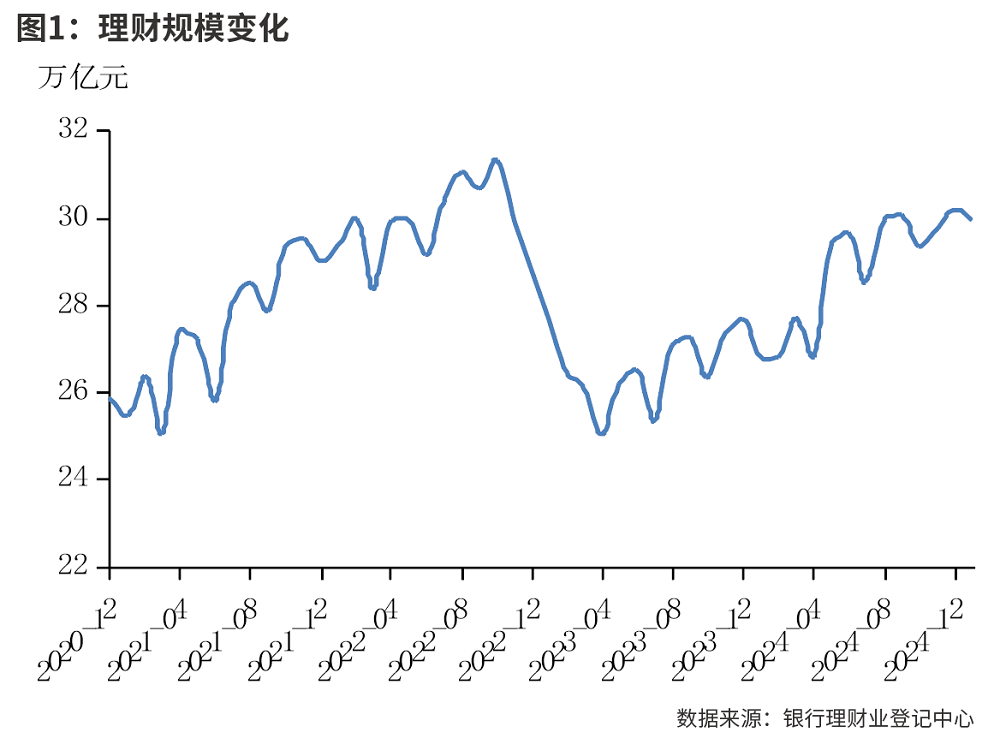

一、银行考核模式原因,季度末各类理财资产都面临回表压力,也就是说银行要卖出理财,获得表内资产(即存款等)。当跨季之后,理财规模通常在季初迅速回升,4月理财规模一般会大幅增加,理财规模增加对应着债券买盘的增加。

下图是近4个完整年度理财规模的变化趋势图,除了2022年底债市大回调引发的理财大幅赎回之外,基本上每年都是4个波浪,对应着季末的规模回落和季初的规模上涨。

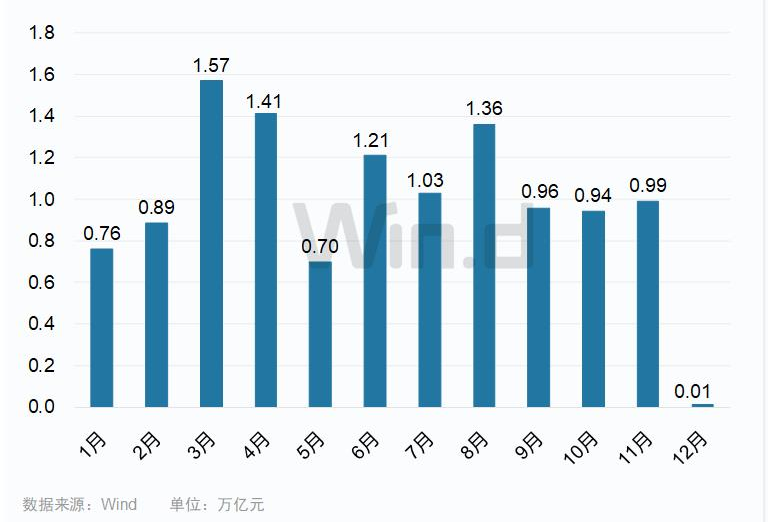

二、5月信用债供给一般是全年低点。季中的5月理财规模变化不大,但信用债净融资是全年低点,也就是信用债市场供应的低点,供给少需求大,提供信用债的上涨动力。

拿2023年信用融资情况举例(下图),可以明显看到5月份是信用债供给低点。

了解了信用债行情的驱动因素之后,还有一个问题是,信用债该选短债还是中长债?

先说结论:3-5年左右久期的性价比最高。

目前,1年内的信用,尤其是中高等级债券的利差基本已低于去年8月份的极值点,利差进一步压缩的空间不大。而且,一旦出现资金收紧,很容易再度形成负carry局面(就是加杠杆的成本高于票息,无法带来收益)。

如果看中低等级的,尤其是弱资质城投债,确实可能还有一些利差压缩的空间,但是这种债券流动性比较差,一旦资金紧张不好找人接盘。

说完了1年以内的情况,再看看3年久期和5年久期(以票据数据为例),从下图可以看到,5年久期的利差是比较大的,3-5年久期债券配置的性价比是蛮高的。

对于更长久期的品种,当然可以把握的信用利差压缩空间也会更大,但也有更高的风险,可能划不来。

因为信用债有别于利率债,长期限信用债的交易流动性比较差,因此只能适度参与,不宜重仓。如果长期限信用债仓位过高,一旦遇到资金收紧或者投资者赎回,打折出售持有债券将会带来大幅回撤。

后面找时间介绍下我关注的久期在3-5年的信用债基。

欢迎关注、点赞、留言

以下链接仅供投递到基金吧,不是推荐。

$华泰保兴安悦债券C(OTCFUND|020741)$

$南方中债7-10年国开行债券指数E(OTCFUND|013594)$

$广发中债7-10年国开债指数E(OTCFUND|011062)$

$招商产业债券C(OTCFUND|001868)$

$汇添富中债7-10年国开债E(OTCFUND|020591)$

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$华夏鼎茂债券C(OTCFUND|004043)$

$博时裕乾纯债债券C(OTCFUND|002404)$

$方正富邦鸿远债券C(OTCFUND|015909)$

$东海祥苏短债E(OTCFUND|015499)$

#沪指站上3200点!创指大涨4%##美股暴涨!纳指涨逾12%,反转开启?##航天军工板块爆发!央企增持回购护盘##农业强国规划出炉!种业农机迎政策利好##贸易壁垒或助力国产芯片加速替代#