#猜元宵灯谜,赢新春好彩头#

谜面1:指数涨跌它跟随,被动投资费用低,市场波动如潮水,长期持有更省心。(4个字,打一基金类型)

回答:指数基金。

谜面2:一篮子鸡蛋分开装,分散风险最擅长,理财世界广无疆,汇聚众资共远航。(2个字,打一金融产品类型)

回答:基金。

谜面3:红红绿绿上下跳,K线图上见分晓,涨跌盈亏一念间,理性投资是王道。(2个字,打一金融产品类型)

回答:股票。

在基金产品中我比较看好指数基金。

指数基金投资的六大核心优势解析

在风云变幻的资本市场中,指数基金如同一艘稳健的航舰,引领投资者穿越市场的惊涛骇浪。自1976年约翰·博格开创性地推出全球首只指数基金以来,这种被动投资策略已悄然革新了整个资产管理行业的格局。截至2023年,全球指数基金的规模已突破15万亿美元,占据了公募基金市场超过40%的份额。这一非凡增长背后,是指数基金凭借其独特优势所展现出的强大吸引力。

一、长期稳健的收益表现

比如著名的标普500指数在过去30年间的年化收益率高达9.8%,超越了85%的主动管理型基金。这种卓越表现并非偶然,而是得益于指数基金的运作机制:通过全面复制市场组合,投资者实质上分享了整个经济体的增长潜力。以中国A股市场为例,沪深300指数自2005年基日以来,年化收益率达到了7.2%,尽管期间经历了多次牛熊转换,但指数总体上呈现出螺旋式上升的趋势。

主动管理基金的超额收益正在逐渐消失。晨星数据显示,在2020至2022年间,仅有25%的美国大盘混合型基金能够跑赢标普500指数。这一趋势在成熟市场中尤为明显,其根源在于市场有效性的增强以及专业投资者之间的激烈竞争,使得超额收益的空间被不断压缩。

指数投资中的复利效应尤为显著。假设年化收益率为8%,每月定投5000元,经过30年的积累,本息合计将超过750万元。这种看似平缓的积累方式,实际上通过强制性的投资纪律,有效避免了人性弱点对投资收益的负面影响。

二、全方位的风险管理

宽基指数的分散效应为投资者提供了天然的风险保护。沪深300指数涵盖了A股市场77%的流通市值,而其前十大成分股的权重仅占25%,这种结构显著降低了单一股票带来的风险。例如,在2020年瑞幸咖啡财务造假导致股价暴跌80%的事件中,纳斯达克100指数仅回调了12%,充分展示了其强大的风险抵御能力。

指数的自我进化机制有效应对了行业轮动风险。标普500指数每年调整其成分股,近20年来科技股的权重从15%提升至28%,精准反映了经济结构的变迁。这种动态调整确保了投资者始终持有最具代表性的优质资产组合。

长期持有指数基金能够自然平滑估值波动风险。统计显示,持有标普500指数超过10年的投资者,获得正收益的概率接近100%。即使在2008年金融危机前的高点入场,持有至2023年仍能获得年均6.3%的复合回报。

三、显著的成本优势

费率差异对长期收益的影响不容忽视。假设年化收益率为7%,1%的费率差异在30年后将导致最终收益相差34%。指数基金平均0.15%的管理费率与主动基金1%的费率相比,形成了显著的复利优势。

此外,指数基金在隐性成本的控制上也更具优势。其年均换手率不足10%,远低于主动基金的100%以上换手水平,这不仅节省了交易费用,还避免了频繁交易带来的市场冲击成本。据Vanguard估算,低换手策略每年可额外增加0.5%-1%的收益。

税收效率是指数基金的又一成本优势。美国市场数据显示,指数基金的年均资本利得分配仅为资产规模的0.5%,而主动基金则高达3.5%。这种差异在复利作用下,20年后可产生超过30%的终值差异。

四、理性的投资决策

指数基金的机械式投资纪律有助于克服人性弱点。在2008年金融危机期间,坚持定投标普500指数的投资者在2013年即实现了盈亏平衡,而试图择时的投资者则平均耗时更长。这种反人性的操作方式正是指数投资的核心价值所在。

市场择时行为往往导致投资者损失惨重。Dalbar研究显示,在1984至2020年间,普通股票基金投资者因择时而导致的年化收益损耗高达2.5%。指数投资通过完全被动跟踪市场,从根本上避免了这种自我伤害行为。

指数投资还能系统性规避认知偏差。确认偏误、锚定效应等心理陷阱在主动投资中普遍存在,而指数投资通过规则化的操作方式,使决策过程完全独立于主观判断,从而形成了纯粹的价值传导机制。

五、资产配置的核心支柱

指数基金是现代投资组合理论的最佳实践载体。诺贝尔奖得主马科维茨的均值-方差模型表明,指数基金是构建有效投资组合边界的关键工具。将60%的资产配置于股票指数、40%配置于债券指数的经典组合,在过去20年间的年化波动率控制在10%以内。

指数基金还是风险平价策略的天然适配者。桥水基金的全天候策略显示,将资产按风险贡献等权配置时,指数基金能够提供精确的风险暴露。这种配置方式在2008年金融危机中的最大回撤仅为8%,显著优于传统的股债组合。

此外,指数基金还是跨境资产配置的高效工具。例如,MSCI全球指数基金覆盖了23个发达国家市场,投资者仅需一个交易指令即可实现全球化布局。这种便利性使得个人投资者也能构建出机构级别的资产配置方案。

六、推动金融民主化的力量

指数基金降低了投资的门槛。例如,指数联接基金的最低起投金额仅为10元,这使得资本市场向更广泛的大众投资者敞开大门。这种低门槛特性使得普通投资者也能分享到经济成长的红利。

指数基金的持仓完全透明,每日公布净值,这从根本上改善了信息不对称的问题。投资者无需担心“橱窗效应”或风格漂移等潜在风险,这种透明度有助于建立新型的信任机制。

智能投顾平台将指数基金与大数据相结合,为投资者提供个性化的资产配置方案。先锋集团的研究显示,采用智能配置的投资者年均收益可提升1.5-2个百分点。

站在资产管理行业变革的前沿,指数基金已经超越了简单的投资工具范畴,成为重塑金融生态的基础设施。它不仅是理性投资者的首选工具,更是金融市场效率提升的见证者和推动者。当巴菲特将其90%的遗产指定投资于标普500指数基金时,这位投资大师用最朴素的方式揭示了财富积累的真谛:在时间的复利面前,复杂的策略往往无法匹敌简单的坚持。这种认知正在引领全球资产管理行业迈向新的价值纪元。

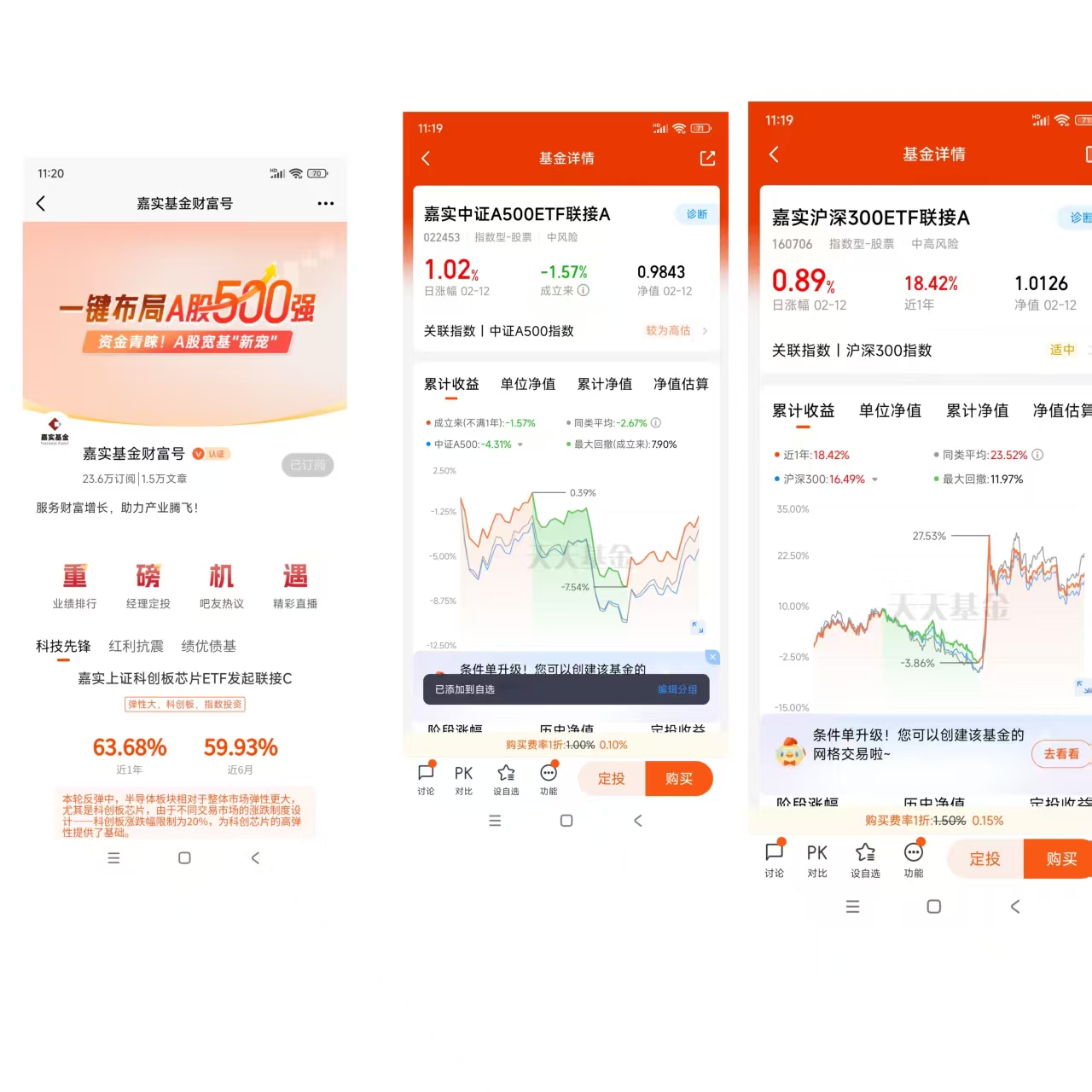

$嘉实沪深300ETF联接A$ $嘉实中证A500ETF联接A$$嘉实制造升级股票发起式A(OTCFUND|018240)$

$嘉实美国成长股票人民币(OTCFUND|000043)$

@嘉实基金 @天天精华君